Publicado no DOE - RN em 16 dez 2005

Aprova o Regulamento do Imposto sobre a Propriedade de Veículos Automotores - IPVA, instituído pela Lei Nº 6967/1996, revogando o Decreto Nº 13651/1997.

A GOVERNADORA DO ESTADO DO RIO GRANDE DO NORTE, no uso das atribuições que lhe confere o art. 64, inciso V, da Constituição Estadual, com fundamento na Lei nº 6.967 DE 30 de dezembro de 1996,

DECRETA:

Art. 1º Fica aprovado, na forma do texto anexo ao presente Decreto, o Regulamento do Imposto sobre Propriedade de Veículos Automotores - IPVA, instituído pela Lei nº 6.967 DE 30 de dezembro de 1996.

Art. 2º Este Decreto entra em vigor na data de sua publicação, revogadas as disposições em contrário, especialmente o Decreto nº 13.651 DE 19 de novembro de 1997.

Palácio de Despachos de Lagoa Nova, em Natal, 15 de dezembro de 2005, 184º da Independência e 117º da República.

WILMA MARIA DE FARIA

LINA MARIA VIEIRA

REGULAMENTO DO IMPOSTO SOBRE A PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA

Art. 1º O Imposto sobre a Propriedade de Veículos Automotores - IPVA, instituído pela Lei nº 6.967 DE 30 de dezembro de 1996, devido anualmente, tem como fato gerador a propriedade de veículos automotores terrestre, aquático ou aéreo.

§ 1º Ocorre o fato gerador do imposto no dia primeiro de janeiro de cada exercício.

§ 2º No caso de veículo novo, ocorre o fato gerador na data da sua aquisição por consumidor final ou quando da incorporação ao ativo permanente da empresa, inclusive fabricante ou revendedora.

§ 3º Em se tratando de veículo usado não registrado e não licenciado neste Estado, ocorre o fato gerador na data da aquisição, quando não houver comprovação do pagamento do IPVA em outra unidade da Federação.

§ 4º Em se tratando de veículo de procedência estrangeira, novo ou usado, para efeito da primeira tributação, ocorre o fato gerador:

I - na data do desembaraço aduaneiro, quando importado por consumidor final;

II - na data da aquisição por consumidor final, quando importado por empresa revendedora;

III - no momento da incorporação ao ativo permanente da empresa importadora.

§ 5º Ocorre também o fato gerador no momento da perda da condição que fundamentava a imunidade ou isenção.

§ 6º Equipara-se à propriedade a posse legítima do veículo, a qualquer título, inclusive quando decorrente de alienação fiduciária em garantia ou com a cláusula de reserva do domínio.

CAPÍTULO II - DA BASE DE CÁLCULO

Art. 2º A base de cálculo do imposto é:

I - para veículo novo, o valor venal constante da nota fiscal, não podendo ser inferior ao do concessionário privativo da respectiva marca, ou se não houver, o preço de mercado;

II - no caso do primeiro emplacamento de buggy com chassi usado, o valor venal, considerado o ano de fabricação da carroceria (kit), conforme o preço médio de mercado fixado pela Secretaria de Estado da Tributação;

III - na renovação anual da licença, o valor venal, consoante o preço médio de mercado fixado pela Secretaria de Estado da Tributação, observando-se:

a) em relação a veículos terrestres: marca, modelo, espécie, potência e ano de fabricação;

b) em relação a embarcações: potência, combustível, comprimento, casco e ano de fabricação;

c) em relação a aeronaves: peso máximo de decolagem e ano de fabricação.

IV - nas operações de importação de veículo novo ou usado realizadas diretamente por consumidor final, o valor do veículo constante no documento de importação, acrescido da soma das seguintes parcelas, ainda que não recolhidas pelo importador:

a) Imposto de Importação;

b) Imposto sobre Produtos Industrializados;

c) Imposto sobre Operações de Câmbio;

d) Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS);

e) quaisquer outras despesas aduaneiras.

§ 1º O preço do veículo importado expresso em moeda estrangeira será convertido em moeda nacional pela mesma taxa de câmbio utilizada no cálculo do imposto de importação, sem qualquer acréscimo ou devolução posterior, se houver variação da taxa de câmbio, até o pagamento efetivo do preço.

§ 2º O valor fixado pela autoridade aduaneira para base de cálculo do imposto sobre importação, nos termos da lei aplicável, substituirá o valor declarado.

§ 3º Na hipótese dos §§ 2º, 4º e 5º do art. 1º, o imposto será devido proporcionalmente ao número de meses restantes do exercício, calculado a partir do mês da ocorrência do fato gerador, inclusive.

§ 4º Na impossibilidade da aplicação da base de cálculo prevista neste artigo, deve-se adotar o valor:

a) de veículo similar constante da tabela ou existente no mercado;

b) arbitrado pela autoridade administrativa na inviabilidade da aplicação da regra prevista na alínea a.

§ 5º Ocorrendo perda total do veículo, por sinistro, roubo, furto ou outro motivo que descaracterize sua propriedade, domínio ou posse, o imposto será devido na forma prevista no art. 8º deste Regulamento.

§ 6º É irrelevante, para determinação da base de cálculo, o estado de conservação do veículo individualmente considerado.

§ 7º Excepcionalmente, para o exercício financeiro de 2022, a base de cálculo referida pelo art. 2º, III, terá como referência aquela utilizada no exercício financeiro de 2021, acrescida da variação do Índice Nacional de Preços ao Consumidor Amplo (IPCA), do Instituto Brasileiro de Geografia e Estatística (IBGE), ocorrida no período de novembro de 2020 a outubro de 2021. (Parágrafo acrescentado pelo Decreto Nº 31261 DE 31/12/2021).

§ 8º Para fins do cálculo do IPVA do exercício de 2022 dos veículos novos adquiridos no exercício de 2021, observar-se-á, em substituição à norma contida no § 7º, o valor obtido mediante pesquisa aplicada pela Fundação Instituto de Pesquisas Econômicas (FIPE) no ano de 2021, em razão desses veículos não terem sido objetos da pesquisa realizada pela FIPE no ano de 2020, base para o cálculo do IPVA para o ano de 2021. (Parágrafo acrescentado pelo Decreto Nº 31261 DE 31/12/2021).

Art. 3º As alíquotas do imposto são:

I - 1% (um por cento) para ônibus, caminhões, cavalos mecânicos e veículos cuja propriedade, ou posse, em razão de contrato de arrendamento mercantil, seja titularizada por empresa que apresente como única atividade empresarial a locação de veículos, conforme documento de constituição ou alterações porventura existentes (Lei nº 9.428 DE 17 de dezembro de 2010); (Redação do inciso dada pelo Decreto Nº 22147 DE 14/01/2011).

II - 2% (dois por cento) para motocicletas e similares, com potência até 200 (duzentas) cilindradas;

III - 3% (três por cento) para automóveis, caminhonetes, microônibus, embarcações recreativas ou esportivas e qualquer outro veículo automotor não incluído nos incisos I e II deste artigo. (Redação do inciso dada pelo Decreto Nº 25867 DE 01/02/2016).

IV - 1,5% (um e meio por cento) para veículos automotores movidos a gás natural veicular (GNV). (Inciso acrescentado pelo

Decreto Nº 34282 DE 30/12/2024).

§ 1º Para os efeitos do inciso I deste artigo, entende-se por caminhão o veículo rodoviário com capacidade de carga igual ou superior a 3.500 (três mil e quinhentos) quilogramas.

§ 2º Para a aplicação da alíquota de 1% (um por cento) aos veículos pertencentes às empresas locadoras, deverão ser apresentados à Coordenadoria de Arrecadação, Controle e Estatística (CACE): (Redação dada pelo Decreto Nº 29270 DE 11/11/2019).

a) ato constitutivo da empresa;

b) CNPJ;

§ 3º Por ocasião da transferência de veículo pertencente à empresa locadora, a qual tenha sido aplicada carga tributária inferior à estabelecida para o adquirente, será cobrada a diferença do IPVA, proporcionalmente ao número de meses restantes do exercício, calculado a partir do mês da ocorrência da mudança de titularidade.

§ 4º Para fins do disposto no inciso I do caput deste artigo, entende-se como empresa locadora de automóveis aquela que apresente como única atividade empresarial a locação de veículos, conforme documento de constituição ou alterações porventura existentes. (Redação do parágrafo dada pelo Decreto Nº 20505 DE 07/05/2008).

Art. 3º-A. Os veículos movidos a motor elétrico sujeitar-se-ão à alíquota de 0,5% (cinco décimos por cento), a qual será acrescida de meio ponto percentual a cada 1º de janeiro dos exercícios subsequentes, dentro de cada categoria de veículo, até alcançar a fração de ½ (um meio) das alíquotas dispostas no art. 3º deste Regulamento. (Artigo acrescentado pelo Decreto Nº 34282 DE 30/12/2024, efeitos a partir de 28/03/2025).

CAPÍTULO IV - DA SUJEIÇÃO PASSIVA Seção I - Do Contribuinte

Art. 4º Contribuinte do imposto é o proprietário de veículo automotor, terrestre, aquático ou aéreo.

§ 1º Considera-se contribuinte o detentor legítimo da posse do veículo nos casos de alienação fiduciária em garantia, reserva de domínio, "leasing" ou outra modalidade contratual semelhante.

§ 2º Após a venda do veículo, caso não seja efetuada a transferência junto à entidade estadual de trânsito no prazo de 30 (trinta) dias, conforme determina o art. 123, § 1º, da Lei Federal nº 9.503 DE 23 de setembro de 1997 (Código de Trânsito Brasileiro), é permitida a alteração da sujeição passiva do IPVA, a partir da data da venda, desde que haja solicitação formalizada pelo vendedor através do formulário "Pedido de Transferência de Titularidade do IPVA", anexo V, acompanhado da seguinte documentação:

I - cópia autenticada do CRV (Certificado de Registro de Veículo), frente e verso, onde conste a Autorização para Transferência de Veículo preenchida, com o reconhecimento da firma do vendedor;

II - cópia da identidade do requerente ou do seu representante legal;

III - cópia da nota fiscal de saída do veículo, caso o vendedor seja pessoa jurídica inscrita no cadastro de contribuintes do Estado.

§ 3º A solicitação de que trata o § 2º deste artigo deverá ser encaminhada à Coordenadoria de Arrecadação, Controle e Estatística (CACE), a quem compete analisar e proceder à alteração cadastral solicitada. (Redação do parágrafo dada pelo Decreto Nº 29270 DE 11/11/2019).

§ 4º Na hipótese de transferência da titularidade do IPVA, conforme previsto no § 2º, o vendedor do veículo somente será responsável pelo pagamento do imposto vencido até a data de venda indicada no CRV.

§ 5º A comunicação de venda de que trata o art. 134, do Código de Trânsito Brasileiro é pré- requisito para concessão da transferência prevista no § 2º

§ 6º A Secretaria de Estado da Tributação poderá utilizar dados inseridos no sistema de informática da entidade estadual de trânsito, oriundos do procedimento previsto no art. 134 do Código de Trânsito Brasileiro, para proceder, de ofício, à atribuição de responsabilidade a que se refere o § 2º deste artigo.

§ 7º Nas arrematações em hasta pública, nos casos em que o valor arrecadado no leilão seja insuficiente para a quitação do débito relativo ao IPVA, o veículo será transmitido para o arrematante sem o registro do gravame ainda existente, devendo o débito não quitado ser lançado em desfavor do proprietário anterior (Lei nº 9.428 DE 17 de dezembro de 2010). (Parágrafo acrescentado pelo Decreto Nº 22147 DE 14/01/2011).

Art. 5º São responsáveis, solidariamente, pelo pagamento do imposto e acréscimos devidos:

I - o adquirente, em relação ao veículo adquirido sem o pagamento do imposto do exercício ou em exercícios anteriores;

II - o titular do domínio ou o possuidor a qualquer título;

III - o servidor que autorizar ou efetuar o registro e licenciamento, inscrição, matrícula, inspeção, vistoria ou transferência de veículo de qualquer espécie, sem a prova de pagamento ou do reconhecimento de isenção ou não incidência do imposto.

Parágrafo único. A solidariedade prevista neste artigo não comporta benefício de ordem.

CAPÍTULO V - DAS IMUNIDADES, ISENÇÕES E COBRANÇA PROPORCIONAL DO IMPOSTO

Seção I - Das Imunidades

Art. 6º São imunes ao imposto os veículos cujos titulares sejam:

I - União, Estados, Municípios, Distrito Federal e as respectivas autarquias e fundações instituídas ou mantidas integralmente pelo Poder Público;

II - partidos políticos, inclusive suas fundações, entidades sindicais dos trabalhadores, instituições de educação ou de assistência social que:

a) não distribuam qualquer parcela do seu patrimônio ou de suas rendas, a título de lucro ou participação no seu resultado financeiro;

b) (Revogada pelo Decreto Nº 22147 DE 14/01/2011).

c) apliquem integralmente os seus recursos na manutenção de seus objetivos institucionais no País;

d) mantenham escrituração de suas receitas em livros revestidos de formalidades capazes de assegurar sua exatidão.

III - templos de qualquer culto.

§ 1º A imunidade prevista neste artigo restringe-se aos veículos relacionados com as finalidades da instituição ou delas decorrentes.

§ 2º Para fins de reconhecimento da imunidade, os titulares dos veículos relacionados nos incisos II e III deverão proceder na forma prevista no art. 9º deste Regulamento. (Redação do parágrafo dada pelo Decreto Nº 29775 DE 23/06/2020, com efeitos a partir de 01/08/2020).

§ 3º O requerimento da concessão de que trata este artigo deve ser apresentado uma única vez, perdurando a condição de imune enquanto o veículo não for transferido a terceiro.

§ 4º Na hipótese de perda da condição que fundamenta a imunidade, o imposto será devido proporcionalmente ao número de meses restantes do ano, contados a partir do mês da ocorrência.

(Parágrafo acrescentado pelo Decreto Nº 34282 DE 30/12/2024):

§ 5º São ainda imunes:

I - aeronaves agrícolas e de operador certificado para prestar serviços aéreos a terceiros;

II - embarcações de pessoa jurídica que detenha outorga para prestar serviços de transporte aquaviário ou de pessoa física ou jurídica que pratique pesca industrial, artesanal, científica ou de subsistência;

III - plataformas suscetíveis de se locomoverem na água por meios próprios, inclusive aquelas cuja finalidade principal seja a exploração de atividades econômicas em águas territoriais e na zona econômica exclusiva e embarcações que tenham essa mesma finalidade principal; e

IV - tratores e máquinas agrícolas.

Art. 7º São isentos de imposto:

(Revogado pelo Decreto Nº 34282 DE 30/12/2024):

I - os tratores e outros automotores agrícolas empregados exclusivamente em serviços rurais e desde que somente transitem nos limites do imóvel do respectivo proprietário;

II - os veículos utilizados como ambulância, desde que não haja cobrança por este serviço;

III - os veículos cujos proprietários sejam:

a) corpo diplomático acreditado junto ao governo brasileiro;

b) turistas estrangeiros, portadores de certificados internacionais de circulação e condução, pelo prazo estabelecido nesses certificados, com validade nunca superior a um ano, e desde que o país de origem adote tratamento idêntico para com os brasileiros;

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

IV - os veículos rodoviários com mais de 10 (dez) anos de fabricação, contados a partir do primeiro mês do exercício seguinte ao do registro em órgão de trânsito em território nacional;

V - os ônibus e veículos similares empregados exclusivamente em linhas de transporte coletivo urbano, mediante concessão ou permissão da autoridade municipal competente;

VI - os veículos de passeio, classificados na espécie de passageiros do tipo automóvel, ou na espécie misto, de acordo com classificação do art. 96 do Código de Trânsito Brasileiro – CTB, adquiridos ou adaptados para uso de pessoas com deficiência física, visual, auditiva ou mental severa ou profunda, síndrome de Down ou com Transtorno do Espectro Autista, diretamente ou por intermédio de seu representante legal, limitado a um veículo por beneficiário, observado o disposto no § 6º; (Redação do inciso dada pelo Decreto Nº 34836 DE 25/08/2025).

(Redação do inciso dada pelo Decreto Nº 20083 DE 08/10/2007):

VII - os veículos rodoviários, inclusive motocicletas, utilizados como táxi, limitado a 01 (um) veículo por proprietário e desde que:

a) sejam de propriedade de motorista profissional autônomo ou cooperativado;

b) estejam comprovadamente registrados no órgão de trânsito na categoria 'aluguel'; (Redação da alínea dada pelo Decreto Nº 24107 DE 27/12/2013).

c) tenham capacidade para até sete passageiros, no caso de automóveis; (Redação da alínea dada pelo Decreto Nº 23808 DE 23/09/2013).

d) tenham potência máxima de 150 (cento e cinqüenta) cilindradas, se motocicletas;

VIII - os veículo tipo "buggy" cujo modelo (kit) tenha mais de 10 (dez) anos de fabricação;

IX - os veículos pertencentes às sociedades de economia mista cujo acionista majoritário seja o Estado do Rio Grande do Norte ou qualquer um de seus Municípios;

X - os veículos com potência inferior a 50 (cinqüenta) cilindradas;

(Revogado pelo Decreto Nº 34282 DE 30/12/2024, efeitos a partir de 28/03/2025):

XI os veículos movidos a motor elétrico;

XII - os veículos rodoviários empregados exclusivamente no transporte escolar, com capacidade para até 16 (dezesseis) passageiros, de propriedade de motorista profissional autônomo ou cooperativado, limitado a 01 (um) veículo por proprietário, desde que seja portador de concessão ou permissão da autoridade municipal competente e comprovadamente registrado na categoria de aluguel;

XIII - os veículos aquáticos que sejam destinados ao uso exclusivo de atividade pesqueira, limitado a 01 (um) veículo por proprietário, desde que seja portador de regularidade junto ao órgão de fiscalização competente.

XIV - motocicleta ou motoneta, com até duzentas cilindradas, quando destinada ao uso de pessoa natural, considerada como pequena proprietária, produtora ou trabalhadora rural, exclusivamente em atividade rural, limitado a um veículo por beneficiário. (Inciso acrescentado pelo Decreto nº 19238 DE 12/07/2006).

XV - os veículos considerados como buggy, limitado a 1 (um) veículo por proprietário, e desde que (Lei nº 9.433 DE 17 de dezembro de 2010):

a) sejam de propriedade de motorista profissional, o qual realize, em veículo próprio ou arrendado, há pelo menos 1 (um) ano, o serviço de buggy turismo credenciado pela Secretaria de Estado do Turismo (SETUR);

b) estejam comprovadamente registrados no órgão de trânsito na categoria "aluguel" e como espécie "passageiro". (Inciso acrescentado pelo Decreto Nº 22147 DE 14/01/2011).

§ 1º Verificado pelo Fisco ou autoridade responsável pelo registro e licenciamento do veículo que o contribuinte não preenchia ou deixou de preencher as condições exigidas para usufruir da isenção ou não incidência e desde que não tenha havido dolo, fraude ou simulação, o mesmo será intimado a recolher o imposto devido, na forma do art. 12 deste Regulamento, no prazo de 30 (trinta) dias, a contar do recebimento da notificação fiscal, sob pena de inscrição do débito na dívida ativa do Estado (Lei nº 9.428 DE 17 de dezembro de 2010). (Redação do parágrafo dada pelo Decreto Nº 22147 DE 14/01/2011).

§ 1º Verificado pelo Fisco ou autoridade responsável pelo registro e licenciamento do veículo, que o requerente não preenchia ou deixou de preencher as condições exigidas para usufruir da isenção, e desde que não tenha havido dolo, fraude ou simulação, o mesmo será intimado a recolher o imposto devido, na forma do art. 12, no prazo de 30 (trinta) dias, a contar do recebimento da notificação fiscal, sob pena de sujeitar-se à lavratura do auto de infração.

§ 2º Para concessão da isenção de que trata este artigo, o detentor do veículo deve comprovar esta condição, observado o disposto em ato do Secretário de Estado da Tributação.

§ 3º Na hipótese de perda da condição que fundamenta a isenção, o imposto será devido proporcionalmente ao número de meses restantes do ano, contados a partir do mês da ocorrência.

§ 4º O benefício de que trata este artigo somente será concedido se o contribuinte, por ocasião da análise do pleito:

I - estiver adimplente com as obrigações tributárias estaduais;

II - não estiver inscrito na dívida ativa do Estado.

(Revogado pelo Decreto Nº 20083 DE 08/10/2007):

"§ 5º A fruição do benefício previsto neste artigo somente confere direito à restituição se o recolhimento houver ocorrido após a data da homologação do reconhecimento da isenção."

(Redação do parágrafo dada pelo Decreto Nº 29270 DE 11/11/2019):

§ 6º Para obtenção do benefício de que trata o inciso VI do caput deste artigo, o veículo automotor deverá ser adquirido e registrado no Departamento Estadual de Trânsito do Rio Grande do Norte (DETRAN/RN) em nome da pessoa com deficiência, observado o seguinte: (Redação do parágrafo dada pelo Decreto Nº 32288 DE 08/12/2022).

I - devem ser utilizados idênticos conceitos de deficiência física, visual, mental severa ou profunda, síndrome de Down ou transtorno do espectro autista estabelecidos em legislação pertinente para o reconhecimento da isenção do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS); (Redação do inciso dada pelo Decreto Nº 32288 DE 08/12/2022).

(Revogado pelo Decreto Nº 30675 DE 21/06/2021):

a) comprove a incapacidade total ou parcial para dirigir veículo sem adaptação, mediante laudo da perícia médica fornecido pela Junta Médica Especial do Departamento Estadual de Trânsito do Rio Grande do Norte (DETRAN/RN); (Redação da alínea dada pelo Decreto Nº 30454 DE 30/03/2021).

b) apresentar a Carteira Nacional de Habilitação (CNH) válida, constando as restrições referentes ao condutor e as adaptações necessárias ao veículo discriminadas no laudo médico; (Redação da alínea dada pelo Decreto Nº 30675 DE 21/06/2021).

c) comprovar que o veículo está adaptado à sua condição, conforme laudo emitido pela Junta Médica do DETRAN/RN; (Redação da alínea dada pelo Decreto Nº 30675 DE 21/06/2021).

II - considera-se pessoa com deficiência auditiva aquela que apresenta perda bilateral, parcial ou total, de 41 dB (quarenta e um decibéis) ou mais, aferida por audiograma nas frequências de 500 Hz, 1.000 Hz, 2.000 Hz e 3.000 Hz; (Redação do inciso dada pelo Decreto Nº 32288 DE 08/12/2022).

III - a comprovação dos requisitos e condições será feita por meio de laudo e demais documentos previstos em ato do Secretário de Estado da Tributação; (Redação do inciso dada pelo Decreto Nº 32288 DE 08/12/2022).

(Inciso acrescentado pelo Decreto Nº 30675 DE 21/06/2021):

IV - caso a pessoa beneficiária da isenção não seja o condutor do veículo, deverão ser indicados até 3 (três) condutores autorizados, nos termos do Anexo 40 do Decreto Estadual nº 31.825, de 2022, observados o disposto nos §§ 10 e 11 deste artigo, bem como o que segue: (Redação do inciso dada pelo Decreto Nº 32054 DE 05/10/2022).

a) em relação ao beneficiário com deficiência física, visual ou auditiva:

1. tenha comprovada sua incapacidade total para dirigir veículo automotor, na hipótese de laudo emitido pelo DETRAN;

2. declare sua incapacidade total para dirigir veículo automotor, na hipótese de não constar no laudo emitido por entidade diversa do DETRAN;

b) em relação ao beneficiário com deficiência mental severa ou profunda ou com transtorno do espectro autista tenha sua incapacidade total para dirigir veículo automotor declarada por seu responsável legal, na hipótese de não constar no laudo emitido por prestador de serviço público ou privado de saúde.

V - equipara-se à deficiência visual a visão monocular classificada sob código CID H54.4, comprovada por meio de laudo de médico especialista em oftalmologia, emitido por prestador de serviço público de saúde ou prestador de serviço privado de saúde, contratado ou conveniado, que integre o Sistema Único de Saúde – SUS, que ateste que a acuidade visual medida monocularmente encontra-se igual ou abaixo de 20/400. (Inciso acrescentado pelo Decreto Nº 34836 DE 25/08/2025).

§ 7º Para a obtenção do benefício de que trata o inciso XIV do caput, deste artigo, o proprietário do veículo deverá apresentar, à Secretaria de Estado da Tributação, os seguintes documentos:

I - se pequeno proprietário ou produtor rural:

a) Certificado de Cadastro de Imóvel Rural (CCIR), fornecido pelo Instituto Nacional de Colonização e Reforma Agrária (INCRA), demonstrando sua condição de pequeno proprietário ou produtor rural;

b) cópia autenticada da Carteira Nacional de Habilitação, cuja categoria mínima seja "A"; e

c) declaração de que sua renda familiar anual não ultrapassa o dobro do valor do limite de isenção do Imposto sobre a Renda e Proventos de Qualquer Natureza;

a) declaração do sindicato rural correspondente, atestando essa condição;

b) cópia da carteira de associado da entidade mencionada na alínea a deste inciso;

c) cópia autenticada da Carteira Nacional de Habilitação, cuja categoria mínima seja "A"; e

d) declaração do proprietário da terra, constatando que o proprietário do veículo exerce trabalho rural na condição de empregado, meeiro ou equivalente. (Parágrafo acrescentado pelo Decreto nº 19238 DE 12/07/2006).

§ 8º Ficam remitidos os débitos referentes aos exercícios financeiros anteriores a 2006, para os beneficiários da isenção prevista no inciso XIV deste artigo. (Parágrafo acrescentado pelo Decreto nº 19238 DE 12/07/2006).

§ 9º As limitações do inciso XV deste artigo não se aplicam aos veículos considerados como buggy cujo modelo (kit) tenha mais de 10 (dez) anos de fabricação (Lei nº 9.433 DE 17 de dezembro de 2010). (Parágrafo acrescentado pelo Decreto Nº 22147 DE 14/01/2011).

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

(Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019):

§ 10. Para os efeitos do inciso IV do § 6º deste artigo, os condutores indicados com base no Anexo 40 do Decreto Estadual nº 31.825, de 2022, devem comprovar que possuem: (Redação do parágrafo dada pelo Decreto Nº 32054 DE 05/10/2022).

I - vínculo familiar, consanguíneo ou por afinidade, ou vínculo empregatício com o beneficiário ou com seu responsável legal, ou responsabilidade legal pelo beneficiário, observado o disposto no § 11 deste artigo;

II - domicílio fiscal no mesmo município do beneficiário não condutor, exceto no caso de vínculo empregatício.

III - Carteira Nacional de Habilitação (CNH) válida. (Inciso acrescentado pelo Decreto Nº 30675 DE 21/06/2021).

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

(Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019):

§ 11. Para fins do disposto no § 10 deste artigo, considera-se:

I - detentor de vínculo familiar:

a) consanguíneo: pais, avós, filhos, netos, irmãos, tios e sobrinhos do beneficiário;

b) por afinidade: madrasta, padrasto, sogros, genros, noras, enteados e cunhados do beneficiário; (Redação da alínea dada pelo Decreto Nº 30454 DE 30/03/2021, efeitos a partir de 01/05/2021).

c) cônjuges ou companheiros em união estável.

II - responsável legal: pai, mãe, curador, tutor ou detentor da guarda do beneficiário.

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

§ 12. Para os efeitos da isenção prevista no inciso VI do caput deste artigo, devem ser utilizados idênticos conceitos de deficiência física, visual, mental severa ou profunda e de autista estabelecidos em legislação pertinente para o reconhecimento da isenção do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS). (Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019).

(Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019):

§ 13. Para fins de fruição dos benefícios previstos nos incisos VI, VII, XII, XIII, XIV e XV do caput deste artigo, observar-se-á o seguinte:

I - caso o beneficiário tenha mais de um veículo registrado em seu nome, seja na condição de proprietário ou de arrendatário, terá direito à isenção do IPVA para apenas um desses veículos;

II - a fruição da isenção dar-se-á exclusivamente em relação a uma das hipóteses previstas nos incisos VI, VII, XII, XIII, XIV ou XV do caput deste artigo.

(Revogado pelo Decreto Nº 34032 DE 15/10/2024):

§ 14. O reconhecimento do direito à fruição das isenções previstas nos incisos VI, VII, XII, XIII, XIV e XV do caput deste artigo produzirá efeitos sobre as cotas do IPVA com vencimento posterior à data do requerimento a que se refere o art. 9º deste Regulamento. (Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019).

(Revogado pelo Decreto Nº 34032 DE 15/10/2024):

§ 15. O pagamento de IPVA ocorrido em data anterior à protocolização do requerimento de isenção de que trata o art. 9º deste Regulamento não gerará direito à restituição das quantias pagas. (Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019).

§ 16. Para efeito do disposto no § 6º deste artigo, o laudo de avaliação de quaisquer dos casos de deficiência deverá constar se a incapacidade é provisória ou permanente. (Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019).

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

§ 17. Para fins de concessão da isenção de IPVA nas hipóteses previstas no inciso II do § 6º deste artigo, poderão ser admitidos os laudos utilizados para isenção de IPI, na forma estabelecida pela legislação federal pertinente. (Redação do parágrafo dada pelo Decreto Nº 30675 DE 21/06/2021).

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

§ 18. A isenção que trata o inciso VII deste artigo aplica-se inclusive a veículo de propriedade de taxista Microempreendedor Individual (MEI), assim considerado nos termos do art. 18-A, § 3º, da Lei Complementar Federal nº 123, de 14 de dezembro de 2006, inscrito no CNPJ com o CNAE 4923-0/01, e que exerça sua atividade de forma autônoma. (Parágrafo acrescentado pelo Decreto Nº 29270 DE 11/11/2019).

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

§ 19. Para obtenção do benefício de que trata o inciso VI do caput deste artigo, considera-se pessoa com deficiência auditiva aquela que apresenta perda bilateral, parcial ou total, de quarenta e um decibéis (dB) ou mais, aferida por audiograma nas frequências de 500HZ, 1.000HZ, 2.000Hz e 3.000Hz. (Parágrafo acrescentado pelo Decreto Nº 29449 DE 15/01/2020).

(Revogado pelo Decreto Nº 32288 DE 08/12/2022):

(Parágrafo acrescentado pelo Decreto Nº 29775 DE 23/06/2020, com efeitos a partir de 01/08/2020):

§ 20. Os laudos de que trata o § 6º deste artigo deverão ser preenchidos de forma eletrônica e impressos por meio das tecnologias disponíveis, com a indicação do CPF e do registro no Conselho Regional de Medicina (CRM) dos emitentes, observados os seguintes prazos de validade, contados a partir de sua emissão:

I - no caso de laudo emitido pela Junta Médica Especial do Departamento Estadual de Trânsito do Rio Grande do Norte (DETRAN/RN), o prazo nele consignado; (Redação do inciso dada pelo Decreto Nº 30675 DE 21/06/2021).

II - em relação ao laudo médico pericial que ateste o Transtorno do Espectro Autista (TEA), prazo indeterminado, desde que observados os requisitos estabelecidos na legislação pertinente (Lei Estadual nº 10.917, de 2021); (Redação do inciso dada pelo Decreto Nº 30675 DE 21/06/2021).

III - nas demais hipóteses, o prazo de 4 (quatro) anos. (Inciso acrescentado pelo Decreto Nº 30675 DE 21/06/2021).

Seção III - Da Cobrança Proporcional Do Imposto

Art. 8º Ocorrendo perda total do veículo, por sinistro, roubo, furto ou outro motivo que descaracterize sua propriedade, domínio ou posse, o imposto será devido proporcionalmente ao número de meses de efetivo uso, calculado até o mês da respectiva ocorrência, cabendo restituição da diferença efetivamente paga.

§ 1º Na hipótese de sinistro com perda total, a comprovação do pedido de baixa do veículo junto ao órgão de trânsito competente, é pré-requisito para a exclusão do IPVA, calculado conforme o caput.

§ 2º Em se tratando de roubo ou furto, o benefício somente poderá ser concedido caso a ocorrência esteja registrada no órgão estadual de trânsito.

Seção IV - Dos procedimentos para reconhecimento do direito à isenção, imunidade e cobrança proporcional do imposto

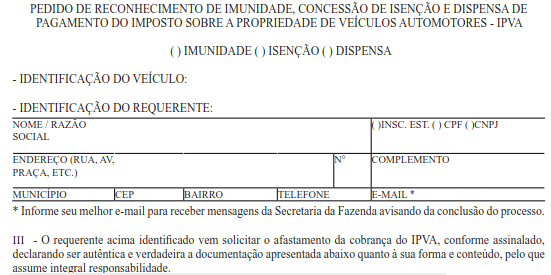

Art. 9º Para fins de dispensa do IPVA, o interessado deverá apresentar o Pedido de Reconhecimento de Imunidade, Concessão de Isenção e Dispensa de Pagamento do Imposto sobre a Propriedade de Veículos Automotores (IPVA), conforme modelo constante do Anexo I deste Regulamento, que deverá ser protocolizado em qualquer repartição fiscal estadual, fazendo juntada dos documentos previstos em portaria editada pelo do Secretário de Estado da Tributação. (Redação do caput dada pelo Decreto Nº 29775 DE 23/06/2020, com efeitos a partir de 01/08/2020).

§ 1º A autenticidade dos documentos necessários à dispensa do IPVA será comprovada, mediante a exibição dos respectivos originais para efeito de autenticação administrativa, que será efetuada pelo servidor encarregado no ato do ingresso do pedido na repartição fiscal competente, dispensada essa formalidade, se a cópia reprográfica já houver sido previamente autenticada em cartório, ou se for entregue o documento original.

§ 2º Solicitado o benefício, o processo deve ser encaminhado à Coordenadoria de Arrecadação, Controle e Estatística (CACE) para análise do pedido ou saneamento do processo, se for o caso, no prazo de até 5 (cinco) dias, observado o disposto no art. 7º, § 4º, deste Regulamento, bem como as condições peculiares para deferimento, de acordo com o tipo de solicitação. (Redação do parágrafo dada pelo Decreto Nº 29270 DE 11/11/2019).

§ 3º Efetuada a análise de que trata o § 2º deste artigo, os dados relativos ao pleito devem ser inseridos no sistema DETRAN/NET e, em seguida, submetidos ao Coordenador da Coordenadoria de Arrecadação, Controle e Estatística (CACE), para fins de homologação. (Redação do parágrafo dada pelo Decreto Nº 29270 DE 11/11/2019).

§ 4º Tratando-se de solicitação de prescrição, o processo deverá ser enviados à CACE para análise e decisão. (Redação do parágrafo dada pelo Decreto nº 22175 DE 02/03/2011).

§ 5º (REVOGADO). (Redação do parágrafo dada pelo Decreto nº 22175 DE 02/03/2011).

§ 6º Será inserido no sistema DETRAN/NET os seguintes elementos relativos à dispensa do IPVA: (Redação dada pelo Decreto nº 22175 DE 02/03/2011).

III - identificação do contribuinte;

IV - identificação do veículo;

V - início do período de concessão e término, quando for o caso;

VII - identificação do servidor designado; (Redação do inciso dada pelo Decreto nº 22175 DE 02/03/2011).

VIII - identificação do servidor responsável pela homologação. (Inciso acrescentado pelo Decreto nº 22175 DE 02/03/2011).

§ 7º Sendo denegado o pedido, o contribuinte deverá ser cientificado.

§ 8º A dispensa do IPVA terá validade enquanto perdurarem as condições necessárias à concessão do benefício, ou enquanto constar o registro de ocorrência de furto ou roubo no órgão estadual de trânsito, atendidas as exigibilidades previstas neste Regulamento. (Redação do parágrafo dada pelo Decreto nº 22175 DE 02/03/2011).

§ 9º Para a manutenção da isenção concedida a transporte escolar é necessária a comprovação anual do exercício dessa atividade, mediante a apresentação à Coordenadoria de Arrecadação, Controle e Estatística (CACE) ou na sede da Unidade Regional de Tributação (URT) do domicílio fiscal do contribuinte, de cópia autenticada da licença anual concedida pelo órgão municipal competente. (Redação do parágrafo dada pelo Decreto Nº 29270 DE 11/11/2019).

§ 10. Os benefícios previstos neste Capítulo, são vinculados à propriedade do veículo e não se estendem, em caso de alienação deste, ao adquirente.

§ 11. O benefício concedido não exclui o direito da Secretaria de Estado da Tributação de revê-lo e de exigir o pagamento do imposto, corrigido monetariamente, com os seus acréscimos legais, quando comprovada a ocorrência de omissão ou fraude na documentação apresentada pelo beneficiário.

§ 12. O pagamento de imposto deverá ser efetuado em papel moeda corrente nacional. (Redação do parágrafo dada pelo Decreto Nº 22147 DE 14/01/2011).

CAPÍTULO VI - DA APURAÇÃO E DO PAGAMENTO

Art. 10. O valor do imposto resultará da aplicação da alíquota correspondente sobre a respectiva base de cálculo.

§ 1º A Secretaria de Estado da Tributação publicará, até o último dia útil do exercício anterior, o calendário e a tabela com o valor do imposto a ser recolhido, levando em conta a marca, o modelo, a espécie, o ano de fabricação, a potência, o comprimento, o tipo de casco, o peso máximo de decolagem, que serão aplicados de acordo com a forma de locomoção do veículo: terrestre, aérea ou aquática.

§ 2º Nenhum registro poderá ser concedido:

I - sem a comprovação do prévio pagamento da primeira cota ou cota única do imposto, em caso de primeiro registro, ou da quitação total do imposto vencido, nos demais casos;

II - na hipótese de imunidade, isenção ou outro benefício, sem a devida comprovação.

§ 3º O disposto no § 2º aplica-se igualmente aos casos de inspeção, renovação, vistoria, transferência, averbação, cancelamento e a quaisquer outros atos que impliquem alteração de registro, inscrição ou matrícula do veículo.

§ 4º É admissível o parcelamento do imposto vincendo em até 7 (sete) cotas mensais, iguais e sucessivas, desde que este não seja inferior a R$ 100,00 (cem reais). (Redação do parágrafo dada pelo Decreto Nº 31261 DE 31/12/2021).

§ 5º O valor do imposto será reduzido em 5% (cinco por cento) se o contribuinte efetuar o recolhimento em cota única, na data fixada para o pagamento da primeira cota, ou no caso de veículos novos, de acordo com o disposto no § 2º do art. 2º.

§ 6º No caso de alienação do veículo com imposto já pago no exercício, o respectivo comprovante será transferido ao novo proprietário, que é obrigado a apresentá-lo ao órgão de trânsito, para a necessária averbação, no prazo previsto para o registro de transferência de propriedade.

(Revogado pelo Decreto Nº 30529 DE 26/04/2021):

§ 7º No caso de não recolhimento do imposto nos prazos legais, deverá a autoridade fiscal comunicar a infração ao órgão de trânsito para apreensão do veículo, na forma do disposto no Código Nacional de Trânsito.

§ 8º Por ocasião da transferência de veículo amparado por imunidade, isenção ou qualquer outro benefício que implique carga tributária inferior à estabelecida para o adquirente, será cobrada a diferença do IPVA, proporcionalmente ao número de meses restantes do exercício, calculada a partir do mês da ocorrência da mudança de titularidade.

§ 9º No momento da transferência de veículo para contribuinte amparado por imunidade ou isenção, será cobrado o IPVA, proporcionalmente ao número de meses utilizado no exercício, calculada até o mês da ocorrência da mudança de titularidade.

§ 10. O lançamento do imposto poderá ser feito de ofício com base nos dados constantes no cadastro da entidade estadual de trânsito.

§ 11. O contribuinte poderá apresentar impugnação ao lançamento do IPVA conforme o art. 23 deste Regulamento. (Redação do parágrafo dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 12. O pagamento de imposto deverá ser efetuado em moeda corrente nacional. (Parágrafo acrescentado pelo Decreto Nº 29775 DE 23/06/2020, com efeitos a partir de 01/08/2020).

Art. 11. O IPVA deverá ser recolhido nos seguintes prazos: (Redação do caput dada pelo Decreto Nº 27693 DE 16/02/2018).

(Redação do inciso dada pelo Decreto Nº 27693 DE 16/02/2018):

I - para veículos automotores nacionais novos e importados novos ou usados:

a) o prazo estipulado para o primeiro emplacamento pelo órgão estadual de trânsito competente, quando se tratar da cota única ou da primeira cota;

b) 30 (trinta) dias após o vencimento da cota anterior, quando se tratar das demais cotas;

II - para veículos nacionais ou nacionalizados usados, nos prazos estabelecidos através de portaria da Secretaria de Estado da Tributação, que deverá ser publicada no Diário Oficial do Estado até o último dia útil de cada ano, para vigorar no exercício seguinte, contendo o calendário de pagamento e a tabela com o valor do imposto.

§ 1º Nos casos em que o vencimento do prazo de pagamento ocorrer no sábado, domingo, feriado ou em qualquer dia em que não houver expediente bancário, o recolhimento poderá ser efetuado no primeiro dia útil subseqüente.

§ 2º O contribuinte que deixar de recolher o imposto nos prazos estabelecidos por este Regulamento, poderá, antes de qualquer procedimento fiscal, fazê-lo espontaneamente.

§ 3º Na hipótese de transferência de veículo de outra Unidade da Federação, não é exigível novo pagamento do imposto relativo ao exercício corrente, respeitando-se, à vista do documento comprobatório, o prazo de validade do recolhimento em favor do Estado de origem.

§ 4º O licenciamento inicial do veículo novo ou a transferência de veículo que, amparado anteriormente por imunidade, isenção ou outro benefício, dele esteja privado, determina uma redução correspondente a tantos doze avos do valor do imposto quantos forem os meses vencidos.

§ 5º Nos casos de pagamento feito a menor, será cobrado do contribuinte a diferença resultante do valor nominal do imposto, sem os descontos referidos no § 5º do art. 10, acrescido de multa de mora, juros e atualização monetária.

§ 6º O pagamento em cota única somente poderá ser efetuado até a data do vencimento, exceto quando o valor do IPVA for inferior ao mínimo permitido para divisão em cotas.

§ 7º Na hipótese do valor do IPVA ser inferior ao mínimo permitido para divisão em cotas, o recolhimento fora do vencimento implicará na perda do direito ao desconto de 5% (cinco por cento) e estará sujeito aos acréscimos moratórios.

CAPÍTULO VII - DOS ACRÉSCIMOS MORATÓRIOS E DOS JUROS DE MORA SEÇÃO I - DOS ACRÉSCIMOS MORATÓRIOS

Art. 12. O pagamento do imposto fora dos prazos regulamentares e antes de qualquer procedimento do Fisco ficará sujeito à multa de mora de 0,3% (três décimos por cento) diários, até o limite de 18% (dezoito por cento), sem prejuízo da correção monetária e dos juros de mora.

Art. 13. O crédito tributário, inclusive o decorrente de multas, atualizado monetariamente, será acrescido de juros de mora, equivalentes à taxa referencial do Sistema Especial de Liquidação e de Custódia - SELIC, para títulos federais, acumuladas mensalmente, ao mês ou fração.

§ 1º O percentual de juros de mora relativo ao mês em que o pagamento estiver sendo efetuado será de 1% (um por cento).

§ 2º Em nenhuma hipótese, os juros de mora previstos neste artigo poderão ser inferiores à taxa de juros estabelecidos no art. 161, § 1º, do Código Tributário Nacional.

§ 3º Os juros previstos neste artigo serão contados a partir do mês em que expirar o prazo de pagamento.

§ 4º No caso do parcelamento previsto no art. 14, os juros de mora serão calculados até o mês da celebração do respectivo termo de acordo e, a partir daí, nova contagem até o mês do efetivo pagamento de cada parcela.

§ 5º Nos casos de verificação fiscal, quando não for possível precisar a data da ocorrência do fato gerador, adotar-se-á:

I - o índice correspondente ao mês de julho, quando o período objeto de verificação coincidir com o ano civil;

II - o índice correspondente ao mês central do período, se o número de meses for ímpar, ou o correspondente ao primeiro mês da segunda metade do período, se aquele for par.

§ 6º A Secretaria de Estado da Tributação adotará as taxas de juros estabelecidas pelo Governo Federal.

§ 7º Quando o valor do crédito tributário for constituído de imposto e demais acréscimos o pagamento de parte do valor total, ainda que atribuído pelo contribuinte a uma só dessa rubricas, será imputado proporcionalmente a todas.

CAPÍTULO VIII - DO PARCELAMENTO DE DÉBITOS

Art. 14. O débito fiscal referente ao IPVA proveniente de auto de infração ou denúncia espontânea poderá ser recolhido em até 12 (doze) parcelas mensais e sucessivas. Redação do caput dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 1º É vedado o parcelamento de créditos tributários decorrentes de infrações originárias de falsificação e adulteração de documentos fiscais, e de outros atos fraudulentos previstos na legislação.

§ 2º Para os efeitos deste artigo considera-se débito fiscal a soma do valor nominal, dos juros de mora, da atualização monetária, da multa de mora ou de ofício, sendo esta com redução, quando cabível.

§ 3º Os juros de mora serão calculados com base na taxa referencial do Sistema Especial de Liquidação e Custódia - SELIC, acumulada mensalmente, até a data do deferimento do parcelamento e, a partir daí, a razão de 1% (um por cento) ao mês sobre o saldo das parcelas vincendas.

§ 4º Somente poderão ser parcelados débitos referentes a exercícios anteriores.

§ 5º O débito fiscal alcançado pelo parcelamento de que trata o caput deste artigo não poderá ser reparcelado. (Redação do parágrafo dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 6º Para cada veículo com débito consolidado na forma deste artigo será celebrado apenas um contrato de parcelamento por vez, vedada a concessão de novo parcelamento enquanto o anterior não tiver sido integralmente adimplido, não sendo computados aqueles que foram remetidos para inscrição na dívida ativa do Estado. (Parágrafo acrescentado pelo Decreto Nº 27693 DE 16/02/2018).

Art. 15. A redução da multa de ofício, no caso de parcelamento, será feita da forma abaixo especificada:

I - quando o contribuinte renunciar expressamente à defesa e pagar a primeira prestação no prazo desta, parcelando o débito no prazo máximo de 10 (dez) parcelas: redução de 30% (trinta por cento);

II - quando o contribuinte requerer o parcelamento antes do julgamento do processo fiscal administrativo, em primeira instância, parcelando o débito no prazo máximo de 08 (oito) parcelas: redução de 20% (vinte por cento);

III - quando o contribuinte requerer o parcelamento no prazo de 30 (trinta) dias contados da data da ciência da decisão condenatória no processo fiscal administrativo, em primeira instância, parcelando o débito no prazo máximo de 06 (seis) parcelas: redução de 10% ( dez por cento);

IV - quando o contribuinte pagar a primeira prestação no prazo de liquidação fixado na intimação da decisão do Conselho de Recursos Fiscais, parcelando o débito no prazo máximo de 05 (cinco) parcelas: redução de 5% ( cinco por cento).

Parágrafo único. O valor mínimo de cada parcela corresponderá ao total do débito com as atualizações legais, dividido pelo número de parcelas, não podendo estas ser inferiores a R$ 100,00 (cem reais).

Art. 16. As prestações do parcelamento vencerão no dia 25 (vinte e cinco) de cada mês, a partir do mês subsequente à data de sua concessão, ressalvada a primeira parcela que deverá ser recolhida até a protocolização do pedido. (Redação do artigo dada pelo Decreto Nº 27693 DE 16/02/2018).

Art. 17. O pedido de parcelamento do IPVA será protocolizado em qualquer repartição fiscal. (Redação do caput dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 1º São requisitos indispensáveis ao acolhimento do pedido de parcelamento:

I - requerimento padronizado, conforme Anexo VI deste Regulamento, emitido pela repartição fiscal e assinado, com firma reconhecida, pelo devedor ou por seu representante legal com poderes especiais, juntando-se o respectivo instrumento; (Redação do inciso dada pelo Decreto Nº 27693 DE 16/02/2018).

II - comprovante de recolhimento da primeira parcela; (Redação do inciso dada pelo Decreto Nº 27693 DE 16/02/2018).

(Inciso acrescentado pelo Decreto Nº 27693 DE 16/02/2018):

III - cópia autenticada dos seguintes documentos:

a) Carteira Nacional de Habilitação (CNH) ou carteira de identidade (RG) e comprovante de inscrição no Cadastro de Pessoas Físicas do Ministério da Fazenda (CPF), se o contribuinte for pessoa física;

b) comprovante de inscrição no Cadastro Nacional da Pessoa Jurídica do Ministério da Fazenda (CNPJ), se o contribuinte for pessoa jurídica;

c) contrato social, estatuto, convenção ou outro documento de constituição, acompanhado das respectivas alterações que possibilitem a identificação do responsável, quando o contribuinte for pessoa jurídica;

d) instrumento de procuração, se for o caso;

e) CRLV (Certificado de Registro e Licenciamento de Veículo) ou BO (Boletim de Ocorrência) comunicando a perda ou declaração de extravio devidamente assinada e reconhecida a firma;

f) CRV (Certificado de Registro de Veículo), frente e verso, onde conste a Autorização para Transferência de Veículo preenchida, com o reconhecimento da firma do vendedor, quando o adquirente for o requerente do parcelamento;

IV - declaração de domicílio emitida e assinada pelo contribuinte ou procurador. (Inciso acrescentado pelo Decreto Nº 27693 DE 16/02/2018).

§ 2º A autoridade competente para a concessão do parcelamento manifestar-se-á no prazo de 20 (vinte) dias, após protocolizado, desde que devidamente instruído.

(Revogado pelo Decreto Nº 27693 DE 16/02/2018):

§ 3º Enquanto não deferido o pedido, o devedor fica obrigado a recolher, a cada mês, na data indicada no art. 16 deste Regulamento, como antecipação, o valor equivalente à primeira parcela.

§ 4º Na hipótese de denegação do parcelamento, o requerente deverá ser notificado no prazo de 20 (vinte) dias, contados da data do indeferimento, devendo ser abatido do débito consolidado as parcelas pagas a título de antecipação.

§ 5º O débito de IPVA de veículo cujo CRV esteja devidamente preenchido no verso só poderá ser parcelado em nome do adquirente e depois que o processo de transferência tiver sido protocolizado junto ao DETRAN.

§ 6º A autenticidade dos documentos previstos neste artigo será comprovada pelo contribuinte mediante a exibição dos respectivos originais, para efeito de conferência, que será efetuada por servidor público competente, dispensada essa formalidade se a cópia já houver sido previamente autenticada em cartório. (Redação do parágrafo dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 7º O reconhecimento de firma de que trata o inciso I do § 1º deste artigo será atestado por servidor público competente, desde que a respectiva assinatura seja lavrada à sua vista, dispensada essa formalidade se já houver sido reconhecida em cartório. (Parágrafo acrescentado pelo Decreto Nº 27693 DE 16/02/2018).

§ 8º A competência para deferir o processo de parcelamento do IPVA será dos Auditores Fiscais do Tesouro Estadual lotados em qualquer Unidade Regional de Tributação (URT), desde que autorizados pelo respectivo diretor, ou dos Auditores Fiscais lotados na Subcoordenadoria de Controle de Débitos Fiscais (SUDEFI). (Parágrafo acrescentado pelo Decreto Nº 27693 DE 16/02/2018).

§ 9º Encerrados os procedimentos inerentes à concessão do parcelamento, o processo deverá ser encaminhado à SUDEFI para fins de acompanhamento. (Parágrafo acrescentado pelo Decreto Nº 27693 DE 16/02/2018).

Art. 18. O débito objeto do parcelamento previsto neste Regulamento será consolidado na data de sua concessão, deduzidos os valores dos recolhimentos efetuados como antecipação e dividido pelo número de parcelas restantes, sendo expresso o seu valor em moeda corrente oficial no País. (Redação do artigo dada pelo Decreto Nº 27693 DE 16/02/2018).

Art. 19. O pedido de parcelamento, após protocolizado na repartição competente, importa confissão irretratável de dívida e renúncia à defesa ou recurso administrativo, bem como desistência dos já interpostos, pondo fim ao processo fiscal administrativo, sendo a exatidão do valor dele constante passível de verificação.

Parágrafo único. Enquanto não houver a liquidação do parcelamento, o devedor não poderá transferir a propriedade do veículo.

Art. 20. Em qualquer fase do parcelamento, o contribuinte poderá pagar antecipadamente as parcelas vincendas, atribuindo a todas o mesmo valor da primeira parcela a vencer.

(Redação do artigo dada pelo Decreto Nº 27693 DE 16/02/2018):

Art. 21. O parcelamento do débito concedido nos termos deste Regulamento será considerado descumprido e automaticamente rescindido, independente de qualquer ato da autoridade fazendária, nas seguintes situações:

I - inadimplemento de parcela por prazo superior a 90 (noventa) dias; ou

II - inobservância de qualquer exigência estabelecida neste Regulamento.

§ 1º Ocorrida a rescisão nos termos deste artigo, deverão ser restabelecidos, em relação ao saldo devedor, os valores originários das multas e dos juros.

§ 2º O saldo devedor remanescente do parcelamento deverá ser encaminhado à Procuradoria Geral do Estado para inscrição na dívida ativa, com acréscimo dos valores das parcelas relativas às reduções admitidas no art. 15 deste Regulamento, atualizado monetariamente.

§ 3º Para efeito deste artigo, o saldo devedor será recalculado imputando-se aos débitos originais do parcelamento os devidos acréscimos moratórios e atualização monetária até a data do envio para inscrição em dívida ativa, deduzidos os valores das parcelas pagas.

Art. 22. O documento de licenciamento dos anos subsequentes ao da concessão do parcelamento somente será expedido se o contribuinte estiver adimplente com as prestações do parcelamento.

CAPÍTULO IX - DAS RECLAMAÇÕES, RESTITUIÇÃO E COMPENSAÇÃO Seção I - Das Reclamações

Art. 23. O contribuinte poderá apresentar impugnação ao lançamento do IPVA até à data de vencimento da última cota ou da cota única caso o imposto não seja dividido em mais de uma cota, facultada a utilização do formulário constante no Anexo IV deste Regulamento. (Redação do caput dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 1º A solicitação de que trata o caput deste artigo deverá ser encaminhada à Coordenadoria de Arrecadação, Controle e Estatística (CACE) para apreciação e decisão, com cópia de documento de identidade do requerente. (Redação do parágrafo dada pelo Decreto Nº 29270 DE 11/11/2019).

§ 2º (Revogado pelo pelo Decreto Nº 20083 DE 08/10/2007).

(Redação do artigo dada pelo Decreto Nº 27693 DE 16/02/2018):

Art. 24. O valor do IPVA indevidamente recolhido ao erário estadual será restituído a requerimento do contribuinte, facultada a utilização do formulário Pedido de Restituição do Imposto sobre a Propriedade de Veículos Automotores - IPVA, conforme modelo constante no Anexo III deste Regulamento.

§ 1º O pedido deverá ser protocolizado em qualquer repartição fiscal e enviado à Coordenadoria de Arrecadação, Controle e Estatística - CACE, órgão competente para decidir sobre o pleito.

§ 2º A restituição somente será concedida se o contribuinte estiver adimplente com as obrigações tributárias estaduais, inclusive quanto aos débitos inscritos na dívida ativa do Estado, salvo se for para compensar com cotas vencidas ou a vencer do IPVA de veículo de sua propriedade.

§ 3º Na hipótese da existência de débito de IPVA referente a qualquer veículo de propriedade do requerente, a CACE poderá adotar o procedimento previsto no art. 27 deste Regulamento, desde que autorizado pelo requerente.

§ 4º Na hipótese de restituição em decorrência de roubo ou furto, conforme previsão no § 5º do art. 2º, o pedido de restituição somente poderá ser apresentado a partir do exercício seguinte ao da ocorrência.

§ 5º O terceiro que fizer prova de haver pago o imposto indevidamente pelo contribuinte sub-roga-se no direito daquele à respectiva restituição.

(Revogado pelo Decreto Nº 27693 DE 16/02/2018):

Art. 25. A decisão da CACE, quando favorável ao contribuinte, deverá ser submetida à homologação do Secretário de Estado da Tributação, observado o disposto no § 5º do art. 24. (Redação do artigo dada pelo Decreto nº 20616 DE 10/07/2008).

Art. 26. A restituição total ou parcial do imposto dá lugar à restituição, na mesma proporção, dos demais acréscimos legais recolhidos.

§ 1º A importância a ser restituída será atualizada monetariamente, observados os mesmos critérios de atualização aplicáveis à cobrança do crédito tributário.

§ 2º Após a homologação do pedido de restituição, o processo será encaminhado ao setor competente da Secretaria de Planejamento e Finanças, para o devido pagamento.

§ 3º (Revogado pelo Decreto Nº 20083 DE 08/10/2007).

Art. 27. O valor do pagamento indevido de cota do IPVA poderá ser compensado com cotas vencidas ou a vencer do imposto sobre o mesmo veículo ou outro veículo de propriedade do requerente, por solicitação deste ao Coordenador da CACE, a quem compete autorizar a compensação, facultada a utilização do formulário Pedido de Compensação do Imposto sobre Propriedade de Veículos Automotores - IPVA, conforme modelo constante no Anexo II deste Regulamento. (Redação do caput dada pelo Decreto Nº 27693 DE 16/02/2018).

§ 1º Após compensados os valores referidos no caput, exigir-se-á a diferença, se for o caso, com os devidos acréscimos legais, ou restituir-se-á a sobra do valor restante.

§ 2º (Revogado pelo Decreto Nº 20083 DE 08/10/2007).

§ 3º As regras estabelecidas neste artigo também são válidas para a compensação de cotas de parcelamento do IPVA de exercícios anteriores.

§ 4º A compensação de cotas do IPVA de um veículo será concedida automaticamente, se pertencerem ao mesmo exercício, mediante sua implantação no sistema de informática, quando da inserção dos dados relativos ao recolhimento do tributo no cadastro geral de veículos da Secretaria de Estado da Tributação. (Parágrafo acrescentado pelo Decreto Nº 20083 DE 08/10/2007).

CAPÍTULO X - DA FISCALIZAÇÃO E DO CONTROLE

Art. 28. Qualquer infração à legislação pertinente ao imposto sujeita o contribuinte à notificação para pagamento ou à lavratura de Auto de Infração.

Parágrafo único. A lavratura do Auto de Infração de que trata este artigo é de competência privativa dos Auditores Fiscais do Tesouro Estadual.

Art. 29. O Poder Executivo pode firmar convênios com as repartições públicas federais, estaduais e municipais para troca de informações, operações conjuntas de fiscalização e compartilhamento de cadastro, com o objetivo de realizar as suas atividades próprias na orientação, fiscalização e arrecadação do IPVA incidente sobre os veículos automotores terrestres, aquáticos ou aéreos.

CAPÍTULO XI - DAS INFRAÇÕES E PENALIDADES

Art. 30. Considera-se infração a inobservância de qualquer preceito da legislação do Imposto sobre a Propriedade de Veículos Automotores (IPVA).

Art. 31. São punidas com multa as seguintes infrações:

I - falta de recolhimento do imposto, no todo ou em parte, na forma e nos prazos regulamentares, apurada em auditoria fiscal: 100% (cem por cento) do valor do imposto, além dos acréscimos legais, sem prejuízo do pagamento do imposto (Lei nº 9.428 DE 17 de dezembro de 2010); (Redação do inciso dada pelo Decreto Nº 22147 DE 14/01/2011).

II - fraude, dolo ou simulação no preenchimento do documento de arrecadação, de reconhecimento de isenção ou imunidade: 5% (cinco por cento) do valor venal do veículo, sem prejuízo do pagamento do imposto e das medidas penais cabíveis;

III - demais infrações: 50% (cinqüenta por cento) do valor do imposto, sem prejuízo do pagamento do imposto.

§ 1º As infrações serão apuradas de acordo com as formalidades processuais específicas, aplicando-se, no que couber, o procedimento estabelecido na legislação do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre a Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS).

§ 2º As penalidades previstas neste artigo são impostas por exercício, cumulativamente, sendo procedidas da competente autuação.

§ 3º Respondem pela infração, conjunta ou isoladamente, todos os que de qualquer forma concorram para sua prática ou dela se beneficiem.

§ 4º Salvo disposição expressa em contrário, a responsabilidade por infrações independe da intenção do agente ou responsável e da efetividade, natureza e extensão dos efeitos do ato.

§ 5º Por ocasião da remessa para inscrição na dívida ativa do Estado de débito originado da falta de recolhimento do IPVA, no todo ou em parte, na forma e nos prazos regulamentares, que não seja apurado em auditoria fiscal, aplicar-se-á, exclusivamente a multa prevista no art. 12 deste Regulamento, dispensada a lavratura de auto de infração (Lei nº 9.428 DE 17 de dezembro de 2010). (Parágrafo acrescentado pelo Decreto Nº 22147 DE 14/01/2011).

Art. 32. As multas previstas no art. 31, deste Regulamento serão reduzidas nos seguintes percentuais:

I - 60% (sessenta por cento), se a multa for paga nºs 5 (cinco) dias subsequentes à ciência da lavratura do auto de infração, observado o disposto nos incisos seguintes (Lei nº 9.428 DE 17 de dezembro de 2010); (Redação do inciso dada pelo Decreto Nº 22147 DE 14/01/2011).

II - 50% (cinquenta por cento), se for paga no prazo de 6 (seis) a 30 (trinta) dias, contados a partir da ciência da lavratura do auto de infração (Lei nº 9.428 DE 17 de dezembro de 2010); (Redação do inciso dada pelo Decreto Nº 22147 DE 14/01/2011).

III - 40% (quarenta por cento), se for paga antes do julgamento do processo fiscal administrativo em 1ª (primeira) instância;

IV - 30% (trinta por cento), se for paga no prazo de 30 (trinta) dias, contados da data da ciência da decisão condenatória em processo fiscal administrativo em primeira instância;

V - 20% (vinte por cento), se for paga antes do ajuizamento da execução do crédito tributário.

§ 1º Condiciona-se o benefício ao pagamento integral do imposto devido.

§ 2º O pagamento efetuado nos termos deste artigo implica renúncia à defesa ou a recurso previsto na legislação e desistência dos já interpostos.

CAPÍTULO XII - DA DESTINAÇÃO DO PRODUTO ARRECADADO

Art. 33. Do produto da arrecadação do imposto, inclusive os acréscimos moratórios correspondentes, 50% (cinqüenta por cento) constituirão receita do Estado e 50% (cinqüenta por cento) do Município onde estiver licenciado, inscrito ou matriculado o veículo.

Parágrafo único. A Secretaria de Estado da Tributação providenciará o estorno da importância indevidamente repassada ao Município, em função da repetição do indébito.

CAPÍTULO XIII - DAS DISPOSIÇÕES FINAIS

Art. 34. É facultado ao Secretário de Estado da Tributação baixar normas complementares necessárias à aplicação deste Regulamento.

Art. 35. Ficam criados os seguintes documentos:

I - PEDIDO DE RECONHECIMENTO DE IMUNIDADE, CONCESSÃO DE ISENÇÃO E DISPENSA DE PAGAMENTO DO IMPOSTO SOBRE A PROPRIEDADE DE VEÍCULOS AUTOMOTORES(IPVA), Anexo I; (Redação do inciso dada pelo Decreto Nº 29775 DE 23/06/2020, com efeitos a partir de 01/08/2020).

II - PEDIDO DE COMPENSAÇÃO DO IMPOSTO SOBRE PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA, Anexo II;

III - PEDIDO DE RESTITUIÇÃO DO IMPOSTO SOBRE PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA, Anexo III;

IV - IMPUGNAÇÃO AO LANÇAMENTO DO IMPOSTO SOBRE A PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA, Anexo IV;

V - PEDIDO DE TRANSFERÊNCIA DE TITULARIDADE DO IPVA, Anexo V.

VI - PEDIDO DE PARCELAMENTO DE DÉBITOS FISCAIS DO IMPOSTO SOBRE PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA, Anexo VI. (Inciso acrescentado pelo Decreto Nº 20083 DE 08/10/2007).

Art. 36. Permanecem em vigor, enquanto perdurarem as condições necessárias à concessão do benefício, as declarações referentes à dispensa do imposto emitidas com base no Regulamento do IPVA, aprovado pelo Decreto nº 13.651 DE 19 de novembro de 1997.

Art. 37. Este Regulamento entra em vigor na data de sua publicação, revogadas as disposições em contrário, especialmente o Decreto nº 13.651 DE 19 de novembro de 1997.

(Redação do anexo dada pelo Decreto Nº 34836 DE 25/08/2025):

ANEXO I - DO REGULAMENTO DO IPVA, APROVADO PELO DECRETO ESTADUAL Nº 18.773, DE 15 DE DEZEMBRO DE 2005

ANEXO II PEDIDO DE COMPENSAÇÃO DO IMPOSTO SOBRE PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA

DADOS DO VEÍCULO:

|

PLACA |

CHASSI |

IDENTIFICAÇÃO DO CONTRIBUINTE:

|

NOME |

CPF/CNPJ |

||||

|

ENDEREÇO (RUA, AV, PRAÇA, ETC.) |

N° |

COMPLEMENTO |

|||

|

CEP |

MUNICÍPIO |

UF |

TELEFONE |

|

|

O contribuinte supra identificado requer a compensação da cota __________________________, paga em duplicidade, com a cota __________________________, referente ao veículo já mencionado, declarando ser autêntica e verdadeira a documentação apresentada quanto à sua forma e conteúdo, pelo que assume inteira responsabilidade.

Observações do contribuinte: ____________________________________________________________________________

Nestes termos, pede deferimento.

local e data ____________, _____/ ______/ ______

__________________________________________

assinatura

( ) contribuinte pessoa física ( ) representante legal da empresa

INFORMAÇÃO DO ÓRGÃO TRIBUTÁRIO:

Recebi e conferi os documentos relativos aos itens ____________________________, abaixo relacionados.

local e data____________________, em _____/______/_______

________________________________________________________

assinatura do funcionário

Documentos anexos - cópias autenticadas:

1. CPF/CNPJ;

2. Identidade do requerente ou representante legal;

3. Documento de constituição da pessoa jurídica;

4. Comprovantes de pagamento (originais);

5. Outros: ______________________________________

À CACE, PARA ANÁLISE.

ANEXO III PEDIDO DE RESTITUIÇÃO DO IMPOSTO SOBRE PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA

DADOS DO VEÍCULO

|

PLACA |

CHASSI |

IDENTIFICAÇÃO DO CONTRIBUINTE:

|

NOME |

CPF/CNPJ |

||||||

|

ENDEREÇO (RUA, AV, PRAÇA, ETC.) |

N° |

COMPLEMENTO |

|||||

|

CEP |

MUNICÍPIO |

UF |

TELEFONE |

|

|||

O contribuinte supra identificado requer a restituição do IPVA, no valor de R$ ________________ (______________________ reais), referente ao veículo já mencionado, declarando ser autêntica e verdadeira a documentação apresentada quanto à sua forma e conteúdo, pelo que assume inteira responsabilidade.

Observações do contribuinte: ____________________________________________________________________________

Nestes termos, pede deferimento.

local e data ____________, _____/ ______/ ______

__________________________________________

assinatura

( ) contribuinte pessoa física ( ) representante legal da empresa

INFORMAÇÃO DO ÓRGÃO TRIBUTÁRIO: Recebi e conferi os documentos relativos aos itens ____________________________, abaixo relacionados.

local e data ____________________, em _____/______/_______

________________________________________________________

assinatura do funcionário

Documentos anexos - cópias autenticadas:

1. Comprovantes de pagamento (originais);

2. CPF/CNPJ;

3. Identidade do requerente ou representante legal;

4. Documento de constituição da pessoa jurídica;

5. Outros: ______________________________________

À CACE, PARA ANÁLISE.

ANEXO IV IMPUGNAÇÃO AO LANÇAMENTO DO IMPOSTO SOBRE A PROPRIEDADE DE VEÍCULOS AUTOMOTORES - IPVA

DADOS DO VEÍCULO:

|

PLACA |

CHASSI |

IDENTIFICAÇÃO DO CONTRIBUINTE:

|

NOME |

CPF/CNPJ |

||||||

|

ENDEREÇO (RUA, AV, PRAÇA, ETC.) |

N° |

COMPLEMENTO |

|||||

|

CEP |

MUNICÍPIO |

UF |

TELEFONE |

|

|||

REQUERIMENTO:

O CONTRIBUINTE SUPRA IDENTIFICADO APRESENTA IMPUGNAÇÃO AO LANÇAMENTO DO IPVA, RELATIVO AO EXERCÍCIO DE ________, EM VIRTUDE DAS RAZÕES QUE SEGUEM:

( ) BASE DE CÁLCULO INCOMPATÍVEL COM VALOR REAL DE MERCADO. VALOR SUGERIDO: ______________________________________________________________________

( ) OUTROS MOTIVOS: _________________________________________________________________________________________________________________________________________________________________________

Documentos anexos - cópias autenticadas:

1. CPF/CNPJ;

2. Identidade do requerente ou representante legal;

3. Documento de constituição da pessoa jurídica;

4. Outros: ______________________________________

Nestes termos, pede deferimento

local e data __________________________, _____/ ______/ ______

________________________________________________

assinatura

( ) contribuinte pessoa fisica ( ) representante legal da empresa

( ) Recebi e conferi os documentos anexos ao processo

local e data _________________________________, em _____/______/_______

_________________________________________________________________

assinatura do encarregado no órgão tributário

À SUCIVA, PARA ANÁLISE.

ANEXO V PEDIDO DE TRANSFERÊNCIA DE TITULARIDADE DO IPVA

DADOS DO VEÍCULO:

|

PLACA |

CHASSI |

IDENTIFICAÇÃO DO REQUERENTE (VENDEDOR)

|

NOME |

CPF/CNPJ |

||||

|

ENDEREÇO (RUA, AV, PRAÇA, ETC.) |

N° |

COMPLEMENTO |

|||

|

CEP |

MUNICÍPIO |

UF |

TELEFONE |

|

|

IDENTIFICAÇÃO DO COMPRADOR

|

NOME |

CPF/CNPJ |

||||

|

ENDEREÇO (RUA, AV, PRAÇA, ETC.) |

N° |

COMPLEMENTO |

|||

|

CEP |

MUNICÍPIO |

UF |

TELEFONE |

|

|

REQUERIMENTO:

O contribuinte supra identificado requer a transferência da sujeição passiva do IPVA para o veículo acima descrito, em decorrência da falta de iniciativa do comprador de efetuar tal alteração junto ao órgão estadual de trânsito competente.

Observações do contribuinte: _______________________________________________________________________

Nestes termos, pede deferimento.

local e data ____________________, em _____/______/_______

__________________________________________________

assinatura

( ) contribuinte pessoa física

( ) representante legal da empresa

INFORMAÇÃO DO ÓRGÃO TRIBUTÁRIO:

Recebi e conferi os documentos relativos aos itens ____________________________, abaixo relacionados.

local e data ____________________, em _____/______/_______

____________________________________________________

assinatura do funcionário

Documentos anexos - cópias autenticadas:

1. CPF/CNPJ;

2. Identidade do requerente ou representante legal;

3. Documento de constituição da pessoa jurídica;

4. Outros: ______________________________________

À CAT, PARA ANÁLISE.

ANEXO VI - DO DECRETO Nº 18.773 DE 15 DE DEZEMBRO DE 2005

(Anexo acrescentado pelo Decreto Nº 20083 DE 08/10/2007):

| GOVERNO DO ESTADO DO RIO GRANDE DO NORTE SECRETARIA DE ESTADO DA TRIBUTAÇÃO PEDIDO DE PARCELAMENTO DE DÉBITOS FISCAIS -IPVA | |||||||||

| IDENTIFICAÇÃO DO CONTRIBUINTE | |||||||||

| Nome | C.N.P.J./C.P.F | ||||||||

| Endereço | Telefone | ||||||||

| IDENTIFICAÇÃO DO VEÍCULO | |||||||||

| Placa | Município | Renavam | |||||||

| DETALHAMENTO DO DÉBITO PARCELADO (VALORES EM REAL) | |||||||||

| Referência | Exercício | Vencimento | Valor Nominal | Valor Corrigido | |||||

| TOTAL DO DÉBITO PARCELADO = R$ ___________. | |||||||||

| Parcela | Vencimento | Valor em UFIR | |||||||

| IMPORTANTE: Valor sujeito à alteração, caso a confirmação do parcelamento ocorra com a nova taxa SELIC. | |||||||||

| REQUERIMENTO | |||||||||

| O contribuinte, acima identificado, requer, nos termos da legislação pertinente, o parcelamento de seu débito junto à Secretaria de Estado da Tributação em ___ prestações mensais, conforme discriminação do débito acima declarado. Reconhece, ainda, que o presente pedido constitui confissão irretratável da dívida. | |||||||||

| Local/Data | Requerente/Procurador | ||||||||