Publicado no DOM - Recife em 27 dez 1991

Institui o Código Tributário do Município do Recife e dá outras providências.

| ÍNDICE REMISSIVO | |

| LIVRO PRIMEIRO DO SISTEMA TRIBUTÁRIO MUNICIPAL | Art. 2º ao 5º |

| TÍTULO ÚNICO - DA COMPETÊNCIA TRIBUTÁRIA | Art. 2º ao 4º |

| CAPÍTULO I - DAS DISPOSIÇÕES GERAIS | Art. 2º ao 4º |

| CAPÍTULO II - DAS LIMITAÇÕES DA COMPETÊNCIA TRIBUTÁRIA | Art. 5º |

| LIVRO SEGUNDO - DAS INFRAÇÕES, PENALIDADES E DEMAIS COMINAÇÕES LEGAIS | Art. 6º ao 9º |

| LIVRO TERCEIRO - DO CANCELAMENTO DE DÉBITO E OUTRAS DISPOSIÇÕES | Art. 10 ao 13 |

| CAPÍTULO ÚNICO | Art. 10 ao 13 |

| LIVRO QUARTO - DOS TRIBUTOS IMOBILIÁRIOS | Art. 14 ao 88 |

| TÍTULO I - DO IMPOSTO SOBRE A PROPRIEDADE PREDIAL E TERRITORIAL URBANA -IPTU | Art. 14 ao 42 |

| CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL | Art. 14 ao 34 |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 14 ao 16 |

| SEÇÃO II - DA ISENÇÃO | Art. 17 ao 20 |

| SEÇÃO III - DOS CONTRIBUINTES E DOS RESPONSÁVEIS | Art. 21 e 22 |

| SEÇÃO IV - DA BASE DE CÁLCULO E DAS ALÍQUOTAS | Art. 23 ao 29 |

| SUBSEÇÃO I - DA BASE DE CÁLCULO | Art. 23 ao 29 |

| SUBSEÇÃO II - DAS ALÍQUOTAS | Art. 30 |

| SEÇÃO IV - DO LANÇAMENTO | Art. 31 ao 33 |

| SEÇÃO V - DO RECOLHIMENTO | Art. 34 |

| CAPÍTULO II - DAS OBRIGAÇÕES ACESSÓRIAS | Art. 35 ao 40 |

| SEÇÃO ÚNICA - DA INSCRIÇÃO NO CADASTRO IMOBILIÁRIO | Art. 35 ao 40 |

| CAPÍTULO III - DAS MULTAS | Art. 41 e 42 |

| TÍTULO II - DO IMPOSTO SOBRE TRANSMISSÃO "INTER VIVOS" DE BENS IMÓVEIS E DE DIREITOS A ELES RELATIVOS - ITBI | Art. 43 ao 61 |

| CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL | Art. 43 e 44 |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 43 e 44 |

| SEÇÃO II - DA NÃO INCIDÊNCIA | Art. 45 ao 47 |

| SEÇÃO III - DA ISENÇÃO | Art. 48 |

| SEÇÃO IV - DOS CONTRIBUINTES E DOS RESPONSÁVEIS | Art. 49 e 50 |

| SEÇÃO V - DA BASE DE CÁLCULO E DAS ALÍQUOTAS | Art. 51 e 52 |

| SEÇÃO VI - DO LANÇAMENTO | Art. 53 e 54 |

| SEÇÃO VII - DO RECOLHIMENTO | Art. 55 e 55-A |

| CAPÍTULO II - DAS OBRIGAÇÕES ACESSÓRIAS | Art. 56 ao 57 |

| CAPÍTULO III - DAS PENALIDADES | Art. 58 |

| CAPÍTULO IV - DAS DISPOSIÇÕES GERAIS | Art. 59 ao 61 |

| TÍTULO III DA TAXA DE COLETA, REMOÇÃO E DESTINAÇÃO DE RESÍDUOS SÓLIDOS DOMICILIARES | Art. 62 ao 67 |

| CAPÍTULO ÚNICO DA OBRIGAÇÃO PRINCIPAL | Art. 62 ao 67 |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 62 |

| SEÇÃO II - DA ISENÇÃO | Art. 63 |

| SEÇÃO III - DO CONTRIBUINTE | Art. 64 |

| SEÇÃO IV DA BASE DE CÁLCULO | Art. 65 |

| SEÇÃO V DO LANÇAMENTO E DO RECOLHIMENTO | Art. 66 ao 66.B |

| SEÇÃO VI DAS DISPOSIÇÕES GERAIS | Art. 67 |

| TÍTULO IV - DA CONTRIBUIÇÃO PARA CUSTEIO DA ILUMINAÇÃO PÚBLICA | Art. 68 ao 73 |

| CAPÍTULO ÚNICO DA OBRIGAÇÃO PRINCIPAL | Art. 68 ao 73-B |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 68 |

| SEÇÃO II - DA ISENÇÃO | Art. 69 |

| SEÇÃO III - DO CONTRIBUINTE | Art. 70 e 70-A |

| SEÇÃO IV - DA BASE DE CÁLCULO E DO VALOR DA CIP | Art. 71 |

| SEÇÃO V - DO LANÇAMENTO E DA ARRECADAÇÃO | Art. 72 |

| SEÇÃO VI - DAS DISPOSIÇÕES GERAIS | Art. 73 ao 73-B |

| TÍTULO V - DA CONTRIBUIÇÃO DE MELHORIA | Art. 74 ao 88 |

| CAPÍTULO ÚNICO DA OBRIGAÇÃO PRINCIPAL | Art. 74 e 75 |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 74 e 75 |

| SEÇÃO II - DA NÃO INCIDÊNCIA | Art. 76 |

| SEÇÃO III - DA ISENÇÃO | Art. 77 |

| SEÇÃO IV - DOS CONTRIBUINTES E DOS RESPONSÁVEIS | Art. 78 |

| SEÇÃO V - DA BASE DE CÁLCULO | Art. 79 ao 82 |

| SEÇÃO VI - DO LANÇAMENTO | Art. 83 ao 85 |

| SEÇÃO VII - DO RECOLHIMENTO | Art. 86 ao 88 |

| LIVRO QUINTO - DOS TRIBUTOS MERCANTIS | Art. 89 ao 144 |

| TÍTULO I - DO IMPOSTO SOBRE VENDA A VAREJO DE COMBUSTÍVEIS LÍQUIDOS E GASOSOS - IVVC | Art. 89 ao 101 |

| CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL | Art. 89 ao 97 |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 89 |

| SEÇÃO II - DO LOCAL DA VENDA | Art. 90 |

| SEÇÃO III - DO CONTRIBUINTE E DOS RESPONSÁVEIS | Art. 91 |

| SEÇÃO IV - DA BASE DE CÁLCULO E DA ALÍQUOTA | Art. 92 |

| SUBSEÇÃO I - DA BASE DE CÁLCULO | Art. 92 |

| SUBSEÇÃO II - DA ALÍQUOTA | Art. 93 |

| SEÇÃO V - DO ARBITRAMENTO | Art. 94 |

| SEÇÃO VI - DO LANÇAMENTO | Art. 95 e 96 |

| SEÇÃO VII - DO RECOLHIMENTO | Art. 97 |

| CAPÍTULO II - DAS OBRIGAÇÕES ACESSÓRIAS | Art. 98 |

| CAPÍTULO III - DAS PENALIDADES | Art. 99 ao 101 |

| TÍTULO II - DO IMPOSTO SOBRE SERVIÇOS DE QUALQUER NATUREZA - ISS | Art. 102 ao 136 |

| CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL | Art. 102 ao 126 |

| SEÇÃO I - DA INCIDÊNCIA E FATO GERADOR | Art. 102 ao 105 |

| SEÇÃO II - DA NÃO INCIDÊNCIA | Art. 106 |

| SEÇÃO III - DA ISENÇÃO | Art. 107 ao 108.A |

| SEÇÃO IV - DOS CONTRIBUINTES E DOS RESPONSÁVEIS | Art. 109 ao 113 |

| SEÇÃO V - DO LOCAL DA PRESTAÇÃO DE SERVIÇO | Art. 114 |

| SEÇÃO VI - DA BASE DE CÁLCULO E DAS ALÍQUOTAS | Art. 115 ao 118 |

| SEÇÃO VII - DO ARBITRAMENTO | Art. 119 |

| SEÇÃO VIII - DA ESTIMATIVA | Art. 120 ao 123 |

| SEÇÃO IX - DO LANÇAMENTO | Art. 124 e 125 |

| SEÇÃO X - DO RECOLHIMENTO | Art. 126 |

| CAPÍTULO II - DAS OBRIGAÇÕES ACESSÓRIAS | Art. 127 ao 144 |

| SEÇÃO I - DAS DISPOSIÇÕES GERAIS | Art. 127 ao 129 |

| SEÇÃO II - DA INSCRIÇÃO NO CADASTRO MERCANTIL | Art. 130 |

| SEÇÃO III - DA ESCRITA E DO DOCUMENTÁRIO FISCAL | Art. 131 ao 133 |

| CAPÍTULO III - DAS PENALIDADES | Art. 134 ao 136 |

| TÍTULO III - DAS TAXAS DE LICENÇA E DE SERVIÇOS DIVERSOS | Art. 137 ao 140 |

| CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL | Art. 137 ao 140 |

| SEÇÃO I - DA INCIDÊNCIA E DO FATO GERADOR | Art. 137 ao 140 |

| SEÇÃO II - DA ISENÇÃO | Art. 141 e 141.A |

| CAPÍTULO II - DAS OBRIGAÇÕES ACESSÓRIAS | Art. 142 e 143 |

| CAPÍTULO III - DA INAPTIDÃO DA INSCRIÇÃO E DO CANCELAMENTO DA LICENÇA | Art. 144 |

| LIVRO SEXTO - DA ADMINISTRAÇÃO TRIBUTÁRIA | Art. 145 ao 166 |

| TÍTULO I - DA FISCALIZAÇÃOCAPÍTULO I - DA COMPETÊNCIA | Art. 145 ao 153 |

| CAPÍTULO II - DO AUDITOR TRIBUTÁRIO DA FAZENDA MUNICIPAL | Art. 152 |

| CAPÍTULO III - DO REGIME ESPECIAL DE FISCALIZAÇÃO | Art. 153 |

| TÍTULO II - DAS DISPOSIÇÕES ESPECIAIS | Art. 154 ao 157 |

| CAPÍTULO I - DO AJUSTE FISCAL | Art. 154 |

| CAPÍTULO II - DA APREENSÃO E DA INTERDIÇÃO | Art. 155 e 156 |

| CAPÍTULO III - DO DOCUMENTÁRIO FISCAL | Art. 157 |

| TÍTULO III - DA REPRESENTAÇÃO | Art. 158 e 159 |

| TÍTULO IV - DA SONEGAÇÃO FISCAL | Art. 160 e 161 |

| TÍTULO V - DA DENÚNCIA ESPONTÂNEA E DO PARCELAMENTO DE DÉBITO | Art. 162 ao 166 |

| CAPÍTULO I - DA DENÚNCIA ESPONTÂNEA | Art. 162 |

| CAPÍTULO II - DO PARCELAMENTO DE DÉBITO | Art. 163 ao 166 |

| LIVRO SÉTIMO - DA ATUALIZAÇÃO E DOS JUROS DE MORA | Art. 167 ao 170 |

| TÍTULO I - DA ATUALIZAÇÃO | Art. 167 ao 169 |

| TÍTULO II - DOS JUROS DE MORA | Art. 170 |

| LIVRO OITAVO - DA DÍVIDA ATIVA | Art. 171 ao 176-A |

| TÍTULO I - DAS DISPOSIÇÕES GERAIS | Art. 171 |

| TÍTULO II - DA INSCRIÇÃO EM DÍVIDA ATIVA | Art. 172 ao 176 |

| TÍTULO III - DA COMPENSAÇÃO | Art. 176-A |

| LIVRO NONO - DO PROCEDIMENTO FISCAL ADMINISTRATIVO | Art. 177 ao 236 |

| TÍTULO I - DAS DISPOSIÇÕES GERAIS | Art. 177 ao 236 |

| CAPÍTULO I - DAS DISPOSIÇÕES PRELIMINARES | Art. 177 ao 179 |

| CAPÍTULO II - DOS PRAZOS | Art. 180 ao 182 |

| CAPÍTULO III - DA COMUNICAÇÃO DOS ATOS | Art. 183 |

| CAPÍTULO IV - DAS NULIDADES | Art. 184 |

| CAPÍTULO V - DO PROCEDIMENTO DE OFÍCIO | Art. 185 ao 197 |

| SEÇÃO I - DAS DISPOSIÇÕES GERAIS | Art. 185 |

| SEÇÃO I - A DA FORMALIZAÇÃO DO CRÉDITO TRIBUTÁRIO | Art. 185-A e 185-B |

| SEÇÃO II - DA NOTIFICAÇÃO | Art. 186 |

| SEÇÃO III - DA NOTIFICAÇÃO FISCAL | Art. 187 ao 189 |

| SEÇÃO IV - DA IMPUGNAÇÃO PELO SUJEITO PASSIVO | Art. 190 |

| SUBSEÇÃO I - DA RECLAMAÇÃO CONTRA LANÇAMENTO | Art. 191 ao 197 |

| CAPÍTULO VI - DO PROCEDIMENTO VOLUNTÁRIO | Art. 198 ao 214 |

| SEÇÃO I - DO PEDIDO DE RESTITUIÇÃO | Art. 198 e 199 |

| SUBSEÇÃO I - DO PAGAMENTO INDEVIDO | Art. 198 e 199 |

| SUBSEÇÃO II - DA COMPETÊNCIA PARA CONCEDER RESTITUIÇÃO | Art. 200 ao 200.B |

| SUBSEÇÃO III - DA INSTRUÇÃO DO PEDIDO | Art. 201 |

| SUBSEÇÃO IV - DA ATUALIZAÇÃO MONETÁRIA E DOS JUROS | Art. 202 |

| SUBSEÇÃO V - DA VEDAÇÃO DA RESTITUIÇÃO | Art. 203 e 204 |

| SUBSEÇÃO VI - DA PRESCRIÇÃO DA AÇÃO ANULATÓRIA | Art. 205 |

| SEÇÃO II - DO PEDIDO DE REVISÃO DA AVALIAÇÃO DE BENS IMÓVEIS | Art. 206 e 207 |

| SEÇÃO III - DA CONSULTA | Art. 208 e 209 |

| SUBSEÇÃO I - DAS CONDIÇÕES GERAIS | Art. 208 e 209 |

| SUBSEÇÃO II - DOS EFEITOS DA CONSULTA | Art. 210 |

| SEÇÃO IV - DAS DISPOSIÇÕES GERAIS | Art. 211 ao 214 |

| CAPÍTULO VIII - DA PRIMEIRA INSTÂNCIA FISCAL ADMINISTRATIVA | Art. 215 ao 223 |

| SEÇÃO I - DAS DISPOSIÇÕES GERAIS | Art. 215 ao 218 |

| SEÇÃO II - DO RECURSO PARA A SEGUNDA INSTÂNCIA | Art. 219 ao 223 |

| CAPÍTULO IX - DA SEGUNDA INSTÂNCIA FISCAL ADMINISTRATIVA | Art. 224 ao 234 |

| SEÇÃO I - DAS DISPOSIÇÕES GERAIS | Art. 231 ao 234-B |

| SEÇÃO II - DA COMPOSIÇÃO DO CONSELHO DE RECURSOS FISCAIS | Art. 231 ao 234-B |

| CAPÍTULO X - DAS DISPOSIÇÕES FINAIS | Art. 235 e 236 |

| LIVRO DÉCIMO - DAS DISPOSIÇÕES FINAIS E TRANSITÓRIAS | Art. 237 ao 245 |

| ANEXO I - TABELA DE CÓDIGOS DE VALORES DO METRO LINEAR DE TF | ANEXO I |

| ANEXO II - TABELA DE PREÇO DE CONSTRUÇÃO | ANEXO II |

| ANEXO II-A - CRITÉRIOS PARA FIXAÇÃO DO VALOR DO METRO QUADRADO DE CONSTRUÇÃO (VU) DOS IMÓVEIS | ANEXO II-A |

| ANEXO III - FATOR DE COLETA DE LIXO DOMICILIAR | ANEXO III |

| ANEXO IV - FATOR DE VARRIÇÃO E LIMPEZA | ANEXO IV |

| ANEXO V - FATOR DE UTILIZAÇÃO DO IMÓVEL | ANEXO V |

| ANEXO VI - FATOR DE ENQUADRAMENTO DE IMÓVEL EDIFICADO | ANEXO VI |

| ANEXO VII FATOR DE ENQUADRAMENTO DE IMÓVEL NÃO EDIFICADO | ANEXO VII |

| ANEXO VIII - TAXA DE LICENÇA DE LOCALIZAÇÃO E DE FUNCIONAMENTO | ANEXO VIII |

| ANEXO IX - LICENÇA PARA UTILIZAÇÃO DE MEIOS DE PUBLICIDADE | ANEXO IX |

| ANEXO X - LICENÇA PARA A INSTALAÇÃO DE MÁQUINAS E AFINS POR SEMESTRE | ANEXO X |

| ANEXO XI - LICENÇA PARA EXERCÍCIO DO COMÉRCIO OU ATIVIDADE EVENTUALOU AMBULANTE | ANEXO XI |

| ANEXO XII - LICENÇA PARA EXECUÇÃO DE OBRAS OU SERVIÇOS DE ENGENHARIA | ANEXO XII |

| ANEXO XIII - TAXA DE VIGILÂNCIA SANITÁRIA | ANEXO XIII |

| ANEXO II-B - FAIXAS DO SOMATÓRIO DA PONTUAÇÃO DOS CRITÉRIOS E O RESPECTIVO (VU) POR TIPO DE EDIFICAÇÃO | ANEXO II-B |

Nota LegisWeb: Ver Lei Complementar Nº 116 DE 31/07/2003 (Lei Complementar Federal ISS).

O PREFEITO DA CIDADE DO RECIFE FAÇO SABER QUE O PODER LEGISLATIVO DECRETOU E EU SANCIONO A SEGUINTE LEI:

Art. 1º Esta Lei disciplina a atividade tributária do Município do Recife e estabelece normas de direito tributário a ela relativas.

LIVRO PRIMEIRO DO SISTEMA TRIBUTÁRIO MUNICIPAL

TÍTULO ÚNICO - DA COMPETÊNCIA TRIBUTÁRIA

CAPÍTULO I - DAS DISPOSIÇÕES GERAIS

Art. 2º A competência legislativa do Município em matéria tributária é assegurada pelo disposto na Constituição da República Federativa do Brasil, pela Constituição do Estado de Pernambuco e pela Lei Orgânica do Município do Recife, e é exercida pelo Poder Legislativo Municipal.

Art. 3º A Legislação Tributária Municipal compreende as leis, os decretos e as normas complementares que versem, no todo ou em parte, sobre tributos da competência municipal.

Parágrafo Único. São normas complementares das leis e dos decretos:

I - as portarias, instruções, avisos, ordens de serviço e outros atos normativos expedidos pelas autoridades administrativas;

II - as decisões dos órgãos componentes das instâncias administrativas julgadoras;

III - as práticas reiteradamente observadas pelas autoridades administrativas;

IV - os convênios que o Município celebre com as entidades da administração direta ou indireta da União, dos Estados ou dos Municípios.

Art. 4º O Código Tributário Municipal institui os seguintes tributos:

a) sobre serviços de qualquer natureza - ISS;

b) sobre a venda a varejo de combustíveis líquidos e gasosos - IVVC;

c) sobre a propriedade predial e territorial urbana - IPTU;

d) sobre a transmissão onerosa "inter-vivos" de bens imóveis e de direitos a eles relativos - ITBI;

a) decorrentes da utilização efetiva ou potencial de serviços públicos municipais específicos e divisíveis, prestados ao contribuinte ou postos à sua disposição;

b) decorrentes do exercício regular do poder de polícia;

III - CONTRIBUIÇÃO DE MELHORIA, decorrente de obras públicas.

CAPÍTULO II - DAS LIMITAÇÕES DA COMPETÊNCIA TRIBUTÁRIA

Art. 5º Ao Município é vedado:

I - exigir ou aumentar tributo sem lei que o estabeleça;

II - instituir tratamento desigual entre contribuintes que se encontrem em situações equivalentes;

a) em relação a fatos geradores ocorridos antes do início da vigência da lei que os houver instituído ou aumentado;

b) no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou;

IV - utilizar tributos com efeito de confisco;

a) o patrimônio e os serviços da União, dos Estados e dos Municípios;

b) os templos de qualquer culto;

c) o patrimônio e os serviços dos partidos políticos e de suas fundações, das entidades sindicais dos trabalhadores, das instituições de educação e de assistência social sem fins lucrativos, atendidos os requisitos do § 5º deste artigo;

d) os livros, jornais, periódicos e o papel destinado à sua impressão.

e) fonogramas e videofonogramas musicais produzidos no Brasil contendo obras musicais ou literomusicais de autores brasileiros e/ou obras em geral interpretadas por artistas brasileiros bem como os suportes materiais ou arquivos digitais que os contenham, salvo na etapa de replicação industrial de mídias ópticas de leitura a laser. (Alínea acrescentada pela Lei Nº 18356 DE 19/07/2017).

§ 1º A vedação do inciso V, alínea "a", é extensiva às autarquias e às fundações instituídas e mantidas pelo Poder Público, no que se refere ao patrimônio e aos serviços, vinculados a suas finalidades essenciais ou delas decorrentes.

§ 2º As vedações do inciso V, alínea "a", e do parágrafo anterior não se aplicam ao patrimônio e aos serviços, relacionados com exploração de atividades econômicas regidas pelas normas aplicáveis a empreendimentos privados, ou em que haja contraprestação ou pagamento de preços ou tarifas pelo usuário, nem exonera o promitente comprador da obrigação de pagar imposto relativamente ao bem imóvel.

§ 3º As vedações dos inciso V, alíneas "b" e "c", compreendem somente o patrimônio e os serviços relacionados com as finalidades essenciais das entidades nelas mencionadas.

§ 3º-A A vedação do inciso V, alínea "b", incide sobre templos de qualquer culto ainda que as entidades sejam apenas locatárias do bem imóvel. (Parágrafo acrescentado pela Lei Nº 19174 DE 29/12/2023).

§ 4º O disposto no inciso V deste artigo não exclui as entidades nele referidas da condição de responsáveis pelos tributos que lhes caiba reter na fonte, bem como não as dispensa da prática de atos assecuratórios do cumprimento de obrigações tributárias por terceiros, na forma prevista em lei.

§ 5º O reconhecimento da imunidade de que trata a alínea "c" do inciso V deste artigo é subordinado à observância dos seguintes requisitos pelas entidades nele referidas:

I - não distribuírem qualquer parcela de seu patrimônio ou de suas rendas, a qualquer título; (Redação do inciso dada pela Lei Nº 18356 DE 19/07/2017);

II - aplicar integralmente no País os seus recursos na manutenção dos seus objetivos institucionais;

III - manter a escrituração de suas receitas e despesas em livros revestidos de formalidades capazes de assegurar sua exatidão.

§ 6º Na inobservância do disposto nos parágrafos 4º e 5º deste artigo pelas entidades referidas no inciso V, alínea "c", a autoridade competente poderá suspender os efeitos do reconhecimento da imunidade.

§ 7º O reconhecimento da imunidade, nos casos em que não for concedida de ofício, será requerido mediante processo administrativo específico. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 8º A imunidade concedida por meio de requerimento administrativo poderá retroagir à data em que a entidade fazia jus ao benefício. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

Livro SEGUNDO - DAS INFRAÇÕES, PENALIDADES E DEMAIS COMINAÇÕES LEGAIS

Art. 6º Constitui infração toda ação ou omissão que importe na inobservância, por parte do sujeito passivo, de norma estabelecida na legislação tributária do Município.

Art. 7º Responderão pela infração, conjunta ou isoladamente, todos os que concorrerem para a sua prática ou dela se beneficiarem.

Parágrafo Único. Salvo expressa disposição em contrário, a responsabilidade por infração independe da intenção do agente ou do responsável e da efetividade, natureza, extensão e efeitos do ato.

Art. 8º A responsabilidade é excluída pela denúncia espontânea da infração, acompanhada, se for o caso, do pagamento do tributo devido, da multa de mora e dos juros, ou do depósito da importância arbitrada pela autoridade administrativa, quando o montante do tributo dependa de apuração. (Redação do caput dada pela Lei Nº 17397 DE 26/12/2007).

Parágrafo Único. Não se considera espontânea a denúncia apresentada após o Início de qualquer procedimento administrativo ou medida de fiscalização, relacionados com a infração. (Redação dada pela Lei Nº 17397 DE 26/12/2007).

Art. 9º As infrações à legislação tributária serão punidas com as penalidades previstas neste Código e nas demais leis tributárias do Município do Recife. (Redação do caput do artigo dada pela Lei Nº 19174 DE 29/12/2023).

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

a) celebrar negócios jurídicos com os órgãos da administração direta do Município e com suas autarquias, fundações e empresas;

b) participar de licitações;

c) usufruir de benefício fiscal instituído pela legislação tributária do Município;

d) receber quantias ou créditos de qualquer natureza, definidos em regulamento; (Redação da alínea dada pela Lei Nº 18274 DE 25/11/2016).

e) obter licença para execução de obra de engenharia, quando devedor de tributos municipais;

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

III - apreensão de documentos e interdição do estabelecimento;

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

IV - suspensão ou cancelamento de benefícios fiscais.

§ 1º A imposição de penalidade não ilide o pagamento integral do crédito tributário. (Parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 2º Quando não recolhido o tributo no prazo legal, ficará sujeito aos seguintes acréscimos:

I - Multa por infração, quando a ação ou omissão for apurada por meio de notificação fiscal; (Redação do inciso dada pela Lei Nº 17532 DE 14/01/2009).

II - multa de mora de: (Redação dada pela Lei Nº 16269 DE 11/12/1996).

a) 5% (cinco por cento) sobre o valor do tributo, se o pagamento ocorrer até a mesma data do mês subseqüente ao vencimento; (Redação dada pela Lei Nº 16269 DE 11/12/1996).

b) 10% (dez por cento) sobre o valor do tributo, se o pagamento ocorrer até a mesma data do segundo mês subseqüente ao vencimento; (Redação dada pela Lei Nº 16269 DE 11/12/1996).

c) 15% (quinze por cento) sobre o valor do tributo, se o pagamento ocorrer até a mesma data do terceiro mês subseqüente ao vencimento; (Redação dada pela Lei Nº 16269 DE 11/12/1996).

d) 20% (vinte por cento) sobre o valor do tributo, se o pagamento ocorrer após a data estabelecida na alínea anterior. (Redação dada pela Lei Nº 16269 DE 11/12/1996).

III - juros de mora, na forma prevista no art. 170 desta Lei. (Redação dada pela Lei Nº 16269 DE 11/12/1996).

§ 3º Na hipótese da ocorrência de pagamento de tributo fora dos prazos legais e sem os acréscimos cabíveis, o valor total recolhido será apropriado proporcionalmente ao valor do tributo, multas e juros, sendo considerado recolhimento com insuficiência do crédito tributário. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

(Redação do parágrafo dada pela Lei Nº 18181 DE 30/11/2015, efeitos a partir do primeiro dia útil subsequente ao término do prazo de formalização do pedido de ingresso no PPI - Em Dia com a Cidade):

§ 4º Os juros de mora e multa de mora serão reduzidos:

I - em 40% (quarenta por cento), caso o contribuinte efetue o pagamento integral do débito de uma única vez; (Redação do inciso dada pela Lei Nº 18650 DE 30/10/2019).

II - em 30% (trinta por cento), caso o contribuinte efetue o pagamento em 02 (duas) a 12 (doze) parcelas; e

III - em 20% (vinte por cento), caso o contribuinte efetue o pagamento em 13 (treze) a 24 (vinte e quatro) parcelas.

§ 5º Os débitos tributários em fase judicial, que estejam na etapa de destinação de bens à hasta pública, não poderão receber a redução do parágrafo anterior. (Parágrafo acrescentado pela Lei Nº 17373 DE 08/11/2007).

§ 6º Os valores da multa de mora previstos no inciso II do parágrafo 2º serão reduzidos em 20% (vinte por cento) na hipótese de denúncia espontânea e orientação intensiva. (Redação do parágrafo dada pela Lei Nº 18673 DE 23/12/2019).

a) (Revogada pela Lei Nº 17532 DE 14/01/2009).

b) (Revogada pela Lei Nº 17532 DE 14/01/2009).

§ 7º Se os valores apurados de conformidade com o previsto no parágrafo anterior forem pagos em parcela única, aplicar-se-á cumulativamente a redução de que trata o § 4.º deste artigo (Parágrafo acrescentado pela Lei Nº 17397 DE 26/12/2007).

(Revogado pela Lei Nº 18673 DE 23/12/2019):

§ 8º Aplica-se a redução de que trata os incisos II e III do § 4º deste artigo exclusivamente à hipótese de primeiro parcelamento do crédito tributário. (Parágrafo acrescentado pela Lei Nº 18181 DE 30/11/2015, efeitos a partir do primeiro dia útil subsequente ao término do prazo de formalização do pedido de ingresso no PPI - Em Dia com a Cidade).

(Artigo acrescentado pela Lei Nº 19174 DE 29/12/2023):

Art. 9º-A - A regularidade tributária do sujeito passivo perante o fisco municipal é condição essencial para prática dos seguintes atos:

I - obtenção ou gozo de incentivos tributários previstos na legislação do Município do Recife;

II - receber quantias ou créditos de qualquer natureza do Município do Recife, na forma e nos termos previstos em regulamento;

III - participar de licitações e celebrar contratos administrativos, na forma da legislação pertinente.

Parágrafo único. A previsão do inciso I do caput não se aplica nos casos em que a legislação concessiva do incentivo dispense expressamente essa condição.

Livro TERCEIRO CAPÍTULO ÚNICO DO CANCELAMENTO DE DÉBITO E OUTRAS DISPOSIÇÕES

(Redação do artigo dada pela Lei Nº 19174 DE 29/12/2023):

Art. 10. Compete à autoridade superior da Secretaria de Finanças cancelar os débitos não inscritos em dívida ativa nos casos de:

IV - transação, na forma de lei específica.

§ 1º-A. O registro do cancelamento nos cadastros de débitos deverá ser realizado pelo respectivo órgão lançador do tributo.

§ 2º Com relação aos débitos tributários inscritos na Dívida Ativa, os casos de cancelamento previstos neste artigo competem à Procuradoria-Geral do Município.

§ 3º Em relação às suas respectivas áreas de atuação, a Secretaria de Finanças e a Procuradoria-Geral do Município poderão delegar a competência prevista neste artigo.

Art. 11. Excetuados os casos de autorização legislativa ou mandado judicial, é vedado o recebimento de débito com desconto ou dispensa da obrigação tributária principal e de seus acréscimos.

§ 1º A inobservância do disposto neste artigo sujeita o infrator, sem prejuízo das penalidades que lhe forem aplicáveis, a indenizar o Município em quantia igual à que deixou de receber.

§ 2º Se a infração decorrer de ordem de superior hierárquico, ficará este solidariamente responsável com o infrator.

Art. 12. O recolhimento dos tributos poderá ser feito através de entidades públicas ou privadas, autorizadas pela autoridade superior da Secretaria de Finanças. (Redação do artigo dada pela Lei Nº 19174 DE 29/12/2023).

Art. 13. Fica a Secretaria de Finanças autorizada a assinar convênios, protocolos ou acordos com órgãos da Fazenda Pública Federal, Estadual ou Municipal, com o objetivo de permutar informações econômico-fiscais. (Redação do artigo dada pela Lei Nº 19174 DE 29/12/2023).

Art. 13-A O acesso e o compartilhamento de informações contidas em bancos de dados sob utilização da Administração Tributária Municipal observarão as disposições das normas que tratam de sigilo fiscal e funcional e de proteção de dados pessoais. (Artigo acrescentado pela Lei Nº 19174 DE 29/12/2023).

Livro QUARTO - DOS TRIBUTOS IMOBILIÁRIOS

TÍTULO I - DO IMPOSTO SOBRE A PROPRIEDADE PREDIAL E TERRITORIAL URBANA -IPTU

CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL

Seção I - Da Incidência e do Fato Gerador

Art. 14. O imposto sobre a Propriedade Predial e Territorial Urbana - IPTU tem como fato gerador a propriedade, o domínio útil ou a posse de bem imóvel por natureza ou acessão física, como definido na lei civil, localizado na zona urbana ou urbanizável do Município, independentemente de sua forma, estrutura ou destinação.

§ 1º Para os efeitos deste imposto, entende-se como zona urbana a definida na legislação municipal, observado o requisito mínimo da existência de melhoramentos indicados em pelo menos 02 (dois) dos itens seguintes, constituídos ou mantidos pelo Poder Público:

I - meio-fio ou calçamento com canalização de água pluvial;

III - sistema de esgotos sanitários;

IV - rede de iluminação pública, com ou sem posteamento domiciliar;

V - escola primária ou posto de saúde a uma distância máxima de 03 (três) quilômetros do imóvel considerado.

§ 2º Considera-se, também, zona urbanizável ou de expansão urbana, a constante de loteamento, destinada à habitação, indústria ou comércio.

(Redação do parágrafo dada pela Lei Nº 19457 DE 15/12/2025):

§3º O imposto não incide sobre:

I - a concessão de direito real de uso ou de uso especial para fins de moradia em conjunto habitacional outorgada pelo Município do Recife;

II – as áreas de preservação permanente e de reserva legal previstas na Lei Federal nº 12.651, de 25 de maio de 2012 (Código Florestal).

Art. 15. O imposto é anual e a obrigação de pagá-lo se transmite ao adquirente da propriedade do imóvel ou dos direitos a ele relativos.

Art. 16. Considera-se ocorrido o fato gerador no dia 1º (primeiro) de janeiro de cada ano, ressalvados: (Redação do caput do artigo dada pela Lei Nº 19457 DE 15/12/2025).

I - os prédios construídos ou reformados durante o exercício, cujo fato gerador ocorrerá na data da concessão do "habite-se" ou "aceite-se", ou ainda, quando constatada a conclusão da construção ou reforma, independentemente da expedição dos referidos alvarás;

II - os imóveis que forem objeto de parcelamento do solo durante o exercício, cujo fato gerador ocorrerá na data da aprovação do projeto pelo órgão competente da municipalidade.

III - os imóveis que forem objeto de desapropriação, cujo fato gerador ocorrerá na data de imissão na posse; (Inciso acrescentado pela Lei Nº 19457 DE 15/12/2025).

IV - os imóveis que forem objeto de arrematação em hasta pública, cujo fato gerador ocorrerá na data do auto de arrematação; (Inciso acrescentado pela Lei Nº 19457 DE 15/12/2025).

V - os imóveis objeto de reconhecimento judicial de usucapião, cujo fato gerador ocorrerá na data de trânsito em julgado da sentença; (Inciso acrescentado pela Lei Nº 19457 DE 15/12/2025).

VI - os imóveis objeto de reconhecimento extrajudicial de usucapião, cujo fato gerador ocorrerá na data do registro. (Inciso acrescentado pela Lei Nº 19457 DE 15/12/2025).

Parágrafo único. Nas hipóteses previstas no caput, o lançamento do IPTU se dará de forma proporcional ao número de dias restantes do exercício. (Redação do parágrafo dada pela Lei Nº 19457 DE 15/12/2025).

Art. 17. São isentos do imposto:

I - o imóvel localizado em vilas populares construídas por sociedade de economia mista ou empresa pública responsável pela execução da política habitacional do Município do Recife ou do Estado de Pernambuco, durante o prazo de amortização normal das parcelas; (Redação do inciso dada pela Lei Nº 19457 DE 15/12/2025).

II - o imóvel considerado mocambo, conforme dispuser o Poder Executivo; (Redação do inciso dada pela Lei Nº 19457 DE 15/12/2025).

III - o contribuinte que preencher, cumulativamente, os seguintes requisitos:

a) possuir um único imóvel residencial de área construída não superior a 50m², desde que outro imóvel não possua o cônjuge, o filho menor ou maior inválido;

b) auferir renda mensal até 217,2 (duzentos e dezessete vírgula dois) UFIR's;

V- o imóvel cedido total e gratuitamente para funcionamento de estabelecimento legalizado que ministre ensino gratuito; (Redação do inciso dada pela Lei Nº 19457 DE 15/12/2025).

VI - o imóvel localizado em zona de preservação rigorosa, nos termos da lei aplicável, em que forem realizadas obras de restauração; (Redação do parágrafo dada pela Lei Nº 19457 DE 15/12/2025).

VII - os imóveis que tenham destinação vinculada, direta ou indiretamente, ao exercício da atividade religiosa, desde que: (Redação do inciso dada pela Lei Nº 19174 DE 29/12/2023).

(Redação do inciso dada pela Lei Nº 18673 DE 23/12/2019):

a) comprovada a destinação do imóvel;

b) comprovada a locação, cessão, comodato ou equivalente, conforme disposto em regulamento; (Redação da alínea dada pela Lei Nº 19174 DE 29/12/2023).

c) o responsável declare, sob as penas de lei, que o imóvel será destinado, direta ou indiretamente, ao exercício da atividade religiosa.

VIII - os imóveis de propriedade de terceiros utilizados pelo Poder Legislativo Municipal e pela Administração Pública direta e indireta, que não explore atividade econômica, do Município do Recife, mediante locação, cessão, comodato ou outra modalidade de ocupação. (Redação do inciso dada pela Lei Nº 18204 DE 28/12/2015).

IX - o imóvel, com valor venal não superior àquele fixado no caput do art. 18, que seja de propriedade das associações de moradores, associações de bairro e clube de mães, e que seja utilizado exclusivamente como sede da instituição e para os fins estatutários; (Redação do inciso dada pela Lei Nº 19457 DE 15/12/2025).

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

X - Os imóveis de propriedade das agremiações carnavalescas desde que utilizados exclusivamente como sede da agremiação. (Redação dada pela Lei Nº 17290 DE 29/12/2006).

XI - o imóvel residencial de terceiros, com valor venal não superior àquele fixado no caput do art. 18, cedido parcialmente para utilização de sede de associações de bairro e clube de mães, desde que a área utilizada seja separada fisicamente e a área residencial remanescente obedeça aos critérios estabelecidos na alínea “a” do inciso III do caput. (Redação do inciso dada pela Lei Nº 19457 DE 15/12/2025).

§ 1º As isenções de que trata este artigo serão concedidas de ofício ou requeridas por meio de processo administrativo, conforme disposto em regulamento, sendo outorgadas pelo prazo de cinco anos, salvo quando a lei especificar prazo diferente, e, quando for o caso, outorgadas a partir do momento em que a situação do contribuinte já atendia aos respectivos requisitos previstos neste artigo. (Redação do parágraf dada pela Lei Nº 19174 DE 29/12/2023).

§ 2º REVOGADO

(Parágrafo acrescentado pela Lei Nº 19174 DE 29/12/2023):

§ 2º-A As isenções a que se referem os incisos VII e VIII:

I - serão outorgadas pelo prazo de cinco anos ou, conforme o caso, pelo prazo de locação, cessão, comodato, ocupação ou equivalente, previsto em contrato, o que vencer primeiro;

II - serão automaticamente revogadas, independentemente de despacho da autoridade administrativa, a partir do momento em que houver a rescisão, ocorrer o termo ou qualquer outra situação de perda de vigência ou eficácia do negócio jurídico de locação, cessão, comodato, ocupação ou equivalente, ou do momento em que o contribuinte deixe de atender às demais condições para fruição da isenção.

§ 3º As regras para concessão e renovação das isenções previstas neste artigo serão definidas em regulamento. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

§ 3º-A A isenção a que se refere o inciso VII será outorgada pelo prazo de locação, cessão, comodato ou equivalente do imóvel, devendo o benefício ser mantido pelo prazo de até cinco anos, podendo o contribuinte formalizar requerimento para a prorrogação do benefício, mediante nova comprovação das exigências legais previstas no referido inciso. (Parágrafo acrescentado pela Lei Nº 18673 DE 23/12/2019).

(Parágrafo acrescentado pela Lei Nº 18673 DE 23/12/2019):

§ 3º-B Consideram-se com destinação vinculada, direta ou indiretamente, ao exercício da atividade religiosa, nos termos do inciso VII, os imóveis que tenham como finalidade o exercício de atividades complementares à do templo, assim entendidos:

a) os salões de apoio;

b) os salões paroquiais;

c) os seminários;

d) os prédios administrativos e assistencial;

e) as residências pastorais;

f) os estacionamentos do templo; e

g) os destinados à assistência social ou a obras de caridade pela entidade religiosa.

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

§ 4º A isenção prevista no inciso VIII será concedida: (Redação dada pela Lei Nº 17284 DE 22/12/2006).

a) nos casos em que a cessão não seja onerosa;

b) nos casos em que esteja prevista contratualmente a obrigação da entidade municipal de efetuar o pagamento do imposto.

II - mediante requerimento do sujeito passivo da obrigação tributária principal nos casos em que não haja previsão contratual de responsabilidade da entidade municipal pelo pagamento do imposto, desde que este valor seja descontado daquele estipulado como contraprestação da entidade municipal.

§5º A cessão de parte do imóvel de uso residencial para funcionamento ou reuniões de associações de bairro ou clube de mães não o descaracteriza de sua condição residencial para efeito de cobrança de tributos. (Redação dada pela Lei Nº 17290 DE 29/12/2006).

(Suprimido pela Lei Nº 19174 DE 29/12/2023):

§ 6º A isenção a que se refere o inciso XI será anual, podendo ser renovada desde que solicitada e comprovada a condição prevista. (Redação dada pela Lei Nº 17290 DE 29/12/2006).

§ 7º O disposto no inciso I do caput do art. 9º-A não se aplica às isenções previstas nos incisos II, III e VII, e à isenção prevista no inciso VIII, apenas no que se refere à cessão não onerosa. (Parágrafo acrescentado pelaLei Nº 19174 DE 29/12/2023).

§ 8º Para fins do disposto no inciso VIII do caput, no caso de utilização parcial do imóvel por parte da entidade municipal, a isenção será concedida proporcionalmente à área efetivamente utilizada. (Parágrafo acrescentado pela Lei Nº 19457 DE 15/12/2025).

Art. 18. Será concedida isenção parcial do Imposto Predial e Territorial Urbano em relação aos imóveis de valor venal não superior a 20.000 (vinte mil) UFIRs, nos seguintes percentuais: (Redação dada pela Lei Nº 16474 DE 05/02/1999).

I - 50% (cinqüenta por cento) do valor do imposto devido:

a) aos órgãos de classe, em relação aos prédios de sua propriedade, onde estejam instalados e funcionando os seus serviços;

b) ao servidor público do Município do Recife, ao ex-combatente brasileiro e ao aposentado ou pensionista do regime da previdência social, relativamente ao único imóvel residencial que possuir, desde que outro não possuam o cônjuge, o companheiro, o filho menor ou maior inválido;

c) ao cônjuge supérstite de servidor público do Município do Recife ou do ex-combatente brasileiro, enquanto no estado de viuvez, e ainda, ao filho menor ou maior inválido, relativamente ao único imóvel residencial que cada um possua;

d) ao proprietário que realizar obra de recuperação em imóvel localizado em zona de preservação rigorosa, nos termos da lei aplicável, pelo prazo de 02 (dois) anos, contados a partir da conclusão da obra.

II - 25% (vinte e cinco por cento) do valor do imposto devido:

a) ao proprietário de um único imóvel residencial, desde que outro não possua o cônjuge, o companheiro, o filho menor ou maior inválido;

b) ao proprietário que realizar obra de conservação em imóvel localizado em zona de preservação rigorosa, nos termos da lei aplicável, pelo prazo de 01 (um) ano, contado a partir da conclusão da obra.

§ 1º As isenções de que trata este artigo serão concedidas se requeridas por meio de processo administrativo, conforme disposto em regulamento, sendo outorgadas pelo prazo de cinco anos, salvo quando a lei especificar prazo diferente. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 2º As regras para renovação das isenções previstas neste artigo serão definidas em regulamento. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 3º Será cancelada automaticamente a isenção parcial relativa à parcela do imposto em atraso, sem prejuízo, entretanto, da isenção referente às parcelas vincendas.

§ 4º As isenções previstas no inciso I, alíneas "b" e "c", e inciso II, alínea "a" deste artigo somente serão concedidas ao proprietário que perceba renda líquida mensal até 1.086,0 (um mil e oitenta e seis) UFIR's à data do requerimento.

Art. 19. Não serão concedidas as isenções previstas nos artigos 17, inciso III e 18, inciso I, alíneas "b" e "c", e inciso II, alínea "a", desta Lei, ao proprietário de outro imóvel, edificado ou não, ainda que em regime de condomínio. (Redação dada pela Lei Nº 15.996 DE 28.12.1994 - Efeitos a partir de 29.12.1994)

Art. 20. Ocorrendo modificação nas condições físicas do imóvel, que determine a alteração do seu valor venal, ou qualquer outra modificação em relação às demais condições que ensejaram a isenção total ou parcial, deverá o sujeito passivo comunicar o fato à Secretaria de Finanças, no prazo máximo de 30 (trinta) dias, contados da modificação. (Redação do artigo dada pela Lei Nº 19174 DE 29/12/2023).

Seção III - Dos Contribuintes e dos Responsáveis

Art. 21. Contribuinte do Imposto Sobre a Propriedade Predial e Territorial Urbana é o proprietário do imóvel, o titular do domínio útil ou o seu possuidor.

Art. 22. Poderá ser considerado responsável pelo imposto, quando do lançamento, qualquer dos possuidores, diretos ou indiretos, sem prejuízo da responsabilidade solidária dos demais possuidores.

§ 1º O espólio é responsável pelo pagamento do imposto relativo aos imóveis que pertenciam ao "de cujus".

§ 2º A massa falida é responsável pelo pagamento do imposto relativo aos imóveis de propriedade do comerciante falido.

Seção IV - Da Base de Cálculo e das Alíquotas

Subseção I - Da Base de Cálculo

Art. 23. A base de cálculo do imposto é o valor venal do imóvel.

(Redação do artigo dada pela Lei Nº 18204 DE 28/12/2015):

Art. 24. O valor venal do imóvel, edificado ou não, será obtido por meio da seguinte fórmula:

VV = (Vº X TF) + (Vu x Ac X Cdice)

Onde:

VO é o valor unitário do metro linear de testada fictícia de cada face de quadra dos logradouros públicos, definido pela Planta Genérica de Valores de Terrenos;

TF é a testada fictícia do imóvel;

Vu é o valor do metro quadrado de construção nos termos da Tabela de Preços de Construção;

Ac é a área construída do imóvel; e

Cdice é o coeficiente de depreciação em razão do estado de conservação, da estrutura e da idade do imóvel.

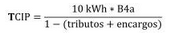

§ 1°A Nas hipóteses previstas no parágrafo único do artigo 16 desta Lei, o valor venal pro rata do imóvel será obtido por meio da seguinte fórmula:

Onde:

VVpr é o valor venal pro rata do imóvel;

n é o número de dias restantes do exercício; e

VV: é o valor venal do imóvel.

Art. 25. Os valores unitários de terreno estabelecidos na Planta Genérica de Valores, serão definidos em função dos seguintes elementos, considerados em conjunto ou separadamente: (Redação dada pela Lei Nº 16357 DE 29/12/1997).

I - preços correspondentes das transações e das ofertas praticadas no mercado imobiliário; (Redação dada pela Lei Nº 16357 DE 29/12/1997).

II - características da região em que se situa o imóvel: (Redação dada pela Lei Nº 16357 DE 29/12/1997).

a) da infra-estrutura dos serviços públicos existentes no logradouro; (Redação dada pela Lei Nº 16357 DE 29/12/1997).

b) dos pólos turísticos, econômicos e de lazer que exerçam influência no funcionamento do mercado imobiliário; (Redação dada pela Lei Nº 16357 DE 29/12/1997).

c) acessibilidade dos terrenos;

III - a política de ocupação do espaço urbano definido através da Lei do Plano Diretor e da Lei do Uso e Ocupação do Solo. (Redação dada pela Lei Nº 16357 DE 29/12/1997).

§ 1º Os códigos e valores do metro linear da TF (Testada Fictícia) são os definidos no Anexo I desta Lei. (Redação dada pela Lei Nº 16357 DE 29/12/1997).

§ 2º O valor unitário de metro linear de testada fictícia de cada face da quadra do logradouro público corresponderá: (Redação dada pela Lei Nº 16357 DE 29/12/1997).

I - no caso do imóvel de natureza territorial à face de quadra do logradouro relativo a frente indicada no título de propriedade e na falta deste, à face de quadra do logradouro de maior valor para a qual o terreno tenha frente; (Redação dada pela Lei Nº 16357 DE 29/12/1997).

II - no caso de imóvel predial, à face de quadra do logradouro relativo a frente indicada no título de propriedade e na falta deste, à face de quadra do logradouro relativo a frente principal da edificação; (Redação dada pela Lei Nº 16357 DE 29/12/1997).

III - tratando-se de terreno encravado, à face de quadra do logradouro que lhe dá acesso e na hipótese de mais de um acesso, à face de quadra do logradouro de maior valor. (Redação dada pela Lei Nº 16357 DE 29/12/1997).

§ 3º No cálculo do valor venal do terreno, no qual exista mais de uma unidade imobiliária, será utilizado como fator a fração ideal correspondente a cada subunidade autônoma, obtida por meio da seguinte fórmula: (Redação dada pela Lei Nº 16357 DE 29/12/1997).

Vti = Fi. V0

Vti = valor do terreno correspondente a cada subunidade.

Fi = fração ideal de cada subunidade

V0 = valor do metro linear de testada fictícia

Fi = (Tf/Atc). Aci

Fi = fração ideal de cada subunidade

Tf = testada fictícia de terreno

Atc = área total construída de todas as subunidades

Aci = área total construída de cada subunidade

Aci = Aui {1 + (Aco/Aut)}

Aci = área total construída de cada subunidade

Aui = área útil construída de cada subunidade

Aco = área comum total do conjunto das subunidades

Aut = área útil construída de todas as subunidades

§ 4º As faces de quadra de logradouros não constantes da Planta Genérica de Valores de Terreno terão seus valores unitários de metro linear da testada fictícia, fixados por decreto do Poder Executivo, com base nos critérios previstos neste artigo.(Redação do parágrafo dada pela Lei Nº 19457 DE 15/12/2025).

Art. 26. A Tabela de Preço de Construção estabelecerá as faixas de valores do metro quadrado de construção (Vu) com base nos seguintes elementos: (Redação dada pela Lei Nº 16888 DE 08/08/2003).

§ 1º Os valores do metro quadrado de construção de que trata o "caput" deste artigo são os definidos nas faixas constantes do anexo II desta Lei. (Redação dada pela Lei Nº 16888 DE 08/08/2003).

(Redação do parágrafo dada pela Lei Nº 18204 DE 28/12/2015):

§ 2° Para a aplicação dos valores constantes da Tabela de Preços de Construção serão considerados os seguintes critérios:

I - nos imóveis residenciais horizontais (RH): tipo de proteção frontal, de esquadria externa, de piso externo, de cobertura, de revestimento externo e estrutura aparente na fachada, de revestimento de teto e forro interno, de piso interno, existência e número de vagas de garagem, equipamentos residenciais e elementos arquitetônicos, área de lazer e convívio, existência e tipo de elevador, área construída, quantidade de quartos sociais e quartos de serviço;

II - nos imóveis residenciais verticais (RV): tipo de proteção frontal, de esquadria externa, de piso externo, de cobertura, de revestimento externo e estrutura aparente na fachada, existência e número de vagas de garagem, equipamentos residenciais e elementos arquitetônicos, área de lazer e convívio, existência e tipo de elevador, área construída, quantidade de quartos sociais e quartos de serviço, existência e área construída da varanda e classificação do empreendimento;

III - nos imóveis não residenciais horizontais (NRH): tipo de esquadria externa, de piso externo, de cobertura, de revestimento externo e estrutura aparente na fachada, de revestimento de teto e forro interno, de piso interno, equipamentos comerciais e elementos arquitetônicos e existência e tipo de elevador;

IV - nos imóveis não residenciais verticais (NRV): tipo de esquadria externa, de piso externo, de cobertura, de revestimento externo ou estrutura aparente na fachada, equipamentos comerciais ou elementos arquitetônicos e existência e tipo de elevador; e

V - nos galpões (GP): tipo de esquadria externa, de piso externo, de cobertura, de revestimento externo e estrutura aparente na fachada, de estrutura de coberta, de piso interno, equipamentos comerciais e elementos arquitetônicos e existência e tipo de elevador.

§ 3° Os critérios para fixação do valor de metro quadrado de construção (Vu) de imóveis e seus pontos correspondentes serão definidos de acordo com o Anexo ll-A desta Lei. (Parágrafo acrescentado pela Lei Nº 18204 DE 28/12/2015).

§ 4° As faixas do somatório da pontuação dos critérios e seus valores equivalentes de metro quadrado de construção por tipo de edificação serão definidos de acordo com o Anexo ll-B desta Lei. (Parágrafo acrescentado pela Lei Nº 18204 DE 28/12/2015).

§ 5º O órgão responsável pelo lançamento dos tributos imobiliários poderá revisar, de ofício, o enquadramento de imóveis cadastrados anteriormente aos critérios descritos nos §§ 2º ao 4º. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 5º-A O acréscimo do Valor do metro quadrado de construção (Vu), superior a 10% em relação ao Valor do metro quadrado de construção do lançamento anterior, decorrente de alterações promovidas no Cadastro Imobiliário Municipal - CADIMO, relativas à revisão do padrão construtivo dos imóveis, será cobrado de forma progressiva, limitado a 10% por ano em relação ao lançamento imediata-mente anterior, aplicado antes da atualização monetária, até que se atinja o acréscimo total verificado. (Parágrafo acrescentado pela Lei Nº 18673 DE 23/12/2019).

§ 5º-B O limite de acréscimo do Valor unitário do metro quadrado de construção (Vu), de que trata o § 5º-A, não será aplicado caso constatado, no processo de revisão do padrão construtivo, a alteração do tipo de construção do imóvel ou o acréscimo de área igual ou superior a 50% (cinquenta por cento) em relação ao último lançamento. (Parágrafo acrescentado pela Lei Nº 18673 DE 23/12/2019).

§ 6º No cálculo da depreciação deverão ser levados em consideração o estado de conservação, a estrutura e a idade do imóvel, ficando a redução limitada a 40% (quarenta por cento) do valor venal da edificação. (Redação do parágrafo dada pela Lei Nº 18673 DE 23/12/2019).

(Parágrafo acrescentado pela Lei Nº 18204 DE 28/12/2015):

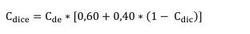

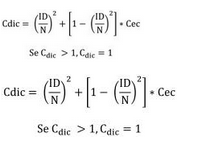

§ 7° O coeficiente de depreciação do imóvel será calculado com base na seguinte fórmula:

Onde:

Cdice é o coeficiente de depreciação em razão do estado de conservação, da estrutura e da idade do imóvel; Cde é o coeficiente de depreciação em razão da estrutura do imóvel, conforme planilha abaixo:

|

Estrutura |

Coeficiente |

|

Alvenaria, Concreto, Estruturas Metálicas ou Gesso |

1,00 |

|

Taipa ou Adobe |

0,25 |

|

Outros |

0,60 |

Cdic é o coeficiente de depreciação em razão da idade e do estado de conservação do imóvel, calculado com base na seguinte fórmula:

Onde:

N é a vida útil do imóvel, igual a 60 (sessenta) anos; e

Cec é o coeficiente em função do estado de conservação, conforme planilha abaixo:

|

Estado de Conservação |

Coeficiente (%) |

| Bom |

0 |

| Regular |

8,09 |

| Mau |

52,60 |

§ 8º A idade do imóvel será contada a partir do ano em que a edificação for concluída, constante do habite-se, aceite-se ou de outros elementos probatórios, conforme regulamento. (Parágrafo acrescentado pela Lei Nº 19174 DE 29/12/2023).

Art. 27. A parte do terreno que exceder de 5 (cinco) vezes a área edificada, observadas as condições de ocupação do terreno definidas por legislação disciplinadora do uso e ocupação do solo, fica sujeita à incidência do imposto calculado com aplicação da alíquota prevista para o imóvel não edificado.

§1º Para efeito de cálculo do imposto, ficará mantida a qualificação do imóvel como não edificado quando constatada a existência de edificação em andamento, paralisada, em ruínas, ou sem condições de uso. (Redação do parágrafo dada pela Lei Nº 19457 DE 15/12/2025).

II - prédios em ruínas, inservíveis para utilização de qualquer tipo.

§ 2º Considera-se edificação a construção existente, independentemente de sua estrutura, forma, destinação ou utilização.

§ 3º A parte de terreno que excede a área construída a que se refere o "caput" deste artigo passa a 10 (dez) vezes, quando o imóvel estiver sendo utilizado para o exercício de atividades essenciais de estabelecimentos industriais e de ensino de 1º, 2º ou 3º graus, devidamente legalizados. (Acrescentado pela Lei Nº 15.996 DE 28.12.1994 - Efeitos a partir de 29.12.1994)

Art. 28. Fica o Poder Executivo autorizado a reduzir até 30% (trinta por cento), o valor venal de unidade imobiliária como definido no artigo 24 desta Lei, desde que atendendo as suas peculiaridades ou a fatores de desvalorização supervenientes, enquanto permanecerem tais circunstâncias. (Redação dada pela Lei Nº 15.996 DE 28.12.1994 - Efeitos a partir de 29.12.1994)

Art. 28-A. Para efeito de cálculo do imposto, fica o valor venal dos imóveis de propriedade de clubes sociais que realizam investimento em esporte amador e em programas de inclusão social reduzido em 50% (cinqüenta por cento), desde que utilizados em suas atividades essenciais. (Artigo acrescentado pela Lei Nº 18204 DE 28/12/2015).

Art. 29. A base de cálculo do imposto será arbitrada pela autoridade fiscal quando: (Redação dada pela Lei Nº 16702 DE 26/10/2001).

I - o Fisco for impedido de levantar os dados necessários relacionados com a tributação imobiliária; (Redação do inciso dada pela Lei Nº 19174 DE 29/12/2023).

II - o imóvel encontrar-se fechado e o sujeito passivo não tiver sido localizado; (Redação do inciso dada pela Lei Nº 19174 DE 29/12/2023).

III - o sujeito passivo regularmente notificado não fornecer os elementos solicitados. (Inciso acrescentado pela Lei Nº 19174 DE 29/12/2023).

§ 1º O arbitramento será efetivado com base nas informações disponíveis nos bancos de dados do Município, ou em arquivos de cartografia, mapeamento digital terrestre, aéreo ou por satélite, ou levantadas pela fiscalização, podendo ser considerados parâmetros de edificações semelhantes. (Parágrafo acrescentado pela Lei Nº 19174 DE 29/12/2023).

§ 2º Os critérios utilizados para o arbitramento da base de cálculo devem ser especificados no lançamento do tributo. (Parágrafo acrescentado pela Lei Nº 19174 DE 29/12/2023).

Art. 30. Alíquotas do imposto são: (Redação dada pela Lei Nº 16933 DE 29/12/2003).

I - em relação a imóveis não edificados, 3%;

II - em relação a imóveis edificados, de acordo com a seguinte tabela:

| VALOR VENAL ALÍQUOTAS RESIDENCIAL NÃO RESIDENCIAL | ||||

| Até R$17.631,21 | 0,6 % | 1,00 % | ||

| Acima de R$ 17.631,21 até R$ 65.588,10 | 0,8 % | 1,25 % | ||

| Acima de R$ 65.588,10 até R$ 153.038,90 | 1,0 % | 1,50 % | ||

| Acima de R$ 153.038,90 até R$ 349.097,95 | 1,2 % | 1,75 % | ||

| Acima de R$ 349.097,95 | 1,4 % | 2,00 % | ||

§ 1º Identificados os imóveis que não estiverem cumprindo a função social da propriedade urbana, o Município aplicará alíquotas progressivas na cobrança do IPTU, conforme disposto no Plano Diretor de Desenvolvimento da Cidade do Recife.

§ 2º Para os fins de que trata o parágrafo 1º antecedente, a aplicação de alíquotas progressivas observará o prazo de 2 (dois) anos contados da data da aprovação do Plano Diretor da Cidade do Recife.

§ 3º Nos casos de imóveis não edificados, que não possuam muro e calçada, será aplicada a alíquota de 5% (cinco por cento) enquanto permanecerem nessa situação.

§ 4º A obrigatoriedade de construção de calçada só se aplica aos imóveis não edificados situados em logradouros providos de meio-fio.

§ 5º A alíquota prevista no § 3º deste artigo não se aplica aos casos em que o contribuinte estiver impedido de construir muro ou calçada face à existência de um ou mais dos seguintes fatores:

II - área que impeça licença para construção;

III - terreno invadido por mocambo;

IV - terreno que venha a ser utilizado para fins de preservação de áreas consideradas zonas verdes de acordo com a legislação aplicável.

§ 6º Quando se tratar de imóvel utilizado na exploração de serviço de hospedagem em hotéis, a alíquota será estabelecida observado o seguinte procedimento: (Acrescentado pela Lei Nº 17285 DE 22/12/2006).

I - Divide-se o valor venal do imóvel calculado em conformidade com o disposto no artigo 24 desta Lei pelo número de apartamentos do hotel;

II - Com o resultado da divisão determina-se a alíquota com base no inciso II do caput deste artigo, aplicando-se esta para o cálculo do valor do imposto do imóvel.

§ 7° Para aplicação da alíquota correspondente, o imóvel, na hipótese de utilização diversificada, será considerado como de uso não residencial em sua integralidade. (Parágrafo acrescentado pela Lei Nº 18204 DE 28/12/2015).

Seção V Do Lançamento (Redação do título da seção dada pela Lei Nº 18673 DE 23/12/2019).

Art. 31. O lançamento do imposto é anual e será feito para cada unidade imobiliária autônoma, na data da ocorrência do fato gerador, com base nos elementos existentes nos Cadastros Imobiliário e de Logradouros.

§ 1º Quando verificada a falta de dados no Cadastro Imobiliário, necessários ao lançamento do imposto, decorrente da existência de imóvel não cadastrado, ou nos casos de reforma ou modificação de uso sem a prévia licença do órgão competente, o lançamento será efetuado com base nos dados apurados mediante ação fiscal. (Redação dada pela Lei Nº 15939 DE 19/08/1994).

§ 2º A prévia licença a que se refere o parágrafo anterior deverá ser comunicada à Secretaria de Finanças, sob pena de responsabilidade funcional.

Art. 32. O lançamento será feito em nome do proprietário, do titular do domínio útil, do possuidor do imóvel, do espólio ou da massa falida.

(Suprimido pela Lei Nº 19457 DE 15/12/2025):

(Redação do artigo dada pelaLei Nº 18673 DE 23/12/2019):

Art. 33. Os sujeitos passivos serão notificados do lançamento do imposto, alternativamente, por:

I - envio de carnê de cobrança ao endereço do imóvel edificado;

II - envio de carnê de cobrança ao endereço de cobrança do imóvel não edificado;

III - edital de notificação publicado no Diário Oficial do Município;

IV - meio eletrônico, na forma prevista em regulamento.

Seção VI - Do Recolhimento (Redação do título da seção dada pela Lei Nº 18673 DE 23/12/2019).

Art. 34. O recolhimento do imposto será efetuado nos órgãos arrecadadores, na forma definida pelo Poder Executivo. (Redação dada pela Lei Nº 16317 DE 28/07/1997).

§ 1º A autoridade superior da Secretaria de Finanças fixará, anualmente, a forma de pagamento do imposto e o respectivo vencimento. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§2º Na hipótese de o lançamento ser efetuado em cota única e em parcelas, ao contribuinte que recolher até a data do vencimento o total do imposto lançado, será concedido o desconto de 5% (cinco por cento). (Redação dada pela Lei Nº 15957 DE 28/09/1994).

§ 3º Aos contribuintes do Imposto sobre a Propriedade Predial e Territorial Urbana - IPTU que tiverem pago seus débitos ou regularizado sua situação fiscal até 30 de novembro de cada exercício, será concedida no exercício subsequente, uma redução de 10% (dez por cento) da parcela única ou 5% (cinco por cento) de cada prestação do lançamento parcelado, caso o pagamento deste tributo seja efetuado até a data do vencimento. (Redação do parágrafo dada pela Lei Nº 18673 DE 23/12/2019).

§ 4º A aplicação do disposto no parágrafo anterior prevalecerá sobre a redução prevista no parágrafo 2º deste artigo. (Acrescentado pela Lei Nº 15821 DE 26/11/1993).

CAPÍTULO II - DAS OBRIGAÇÕES ACESSÓRIAS

Seção ÚNICA - Da Inscrição no Cadastro Imobiliário

Art. 35. Serão obrigatoriamente inscritos no Cadastro Imobiliário - CADIMO os imóveis existentes no Município como unidades autônomas e os que venham a surgir por desmembramento ou remembramento dos atuais, ainda que isentos ou imunes do imposto, com indicação do proprietário, titular do domínio útil ou possuidor, área do imóvel, testada, profundidade e área construída. (Redação dada pela Lei Nº 16352 DE 24/12/1997).

§ 1º Unidade autônoma é aquela que permite uma ocupação ou utilização privativa, a que se tenha acesso independentemente das demais. (Redação dada pela Lei Nº 16352 DE 24/12/1997).

§ 2º A inscrição dos imóveis no Cadastro Imobiliário e o registro de alteração deverá ser promovida: (Redação dada pela Lei Nº 16352 DE 24/12/1997).

I - pelo proprietário ou titular do domínio útil ou seu representante legal; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

II - por qualquer dos condôminos, seja o condomínio diviso ou indiviso; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

III - pelo adquirente ou alienante, a qualquer título venda; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

IV - pelo compromisso vendedor ou comprador, no caso de compromisso de compra e venda; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

V - pelo inventariante, síndico, liquidante ou sucessor, quando se tratar de imóvel pertencente ao espólio, massa falida ou à sociedade em liquidação ou sucessão; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

VI - pelo possuidor a legítimo título; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

VII - pelo senhorio no caso de imóveis sob o regime de enfiteuse; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

VIII - de ofício. (Redação dada pela Lei Nº 16352 DE 24/12/1997).

§ 3º As pessoas citadas no parágrafo anterior ficam obrigadas a apresentar a documentação solicitada pelo fisco, importando a recusa em embaraço à ação fiscal. (Redação dada pela Lei Nº 16474 DE 05/02/1999).

Art. 36. O Cadastro Imobiliário - CADIMO será atualizado sempre que ocorrerem alterações relativas à propriedade, domínio útil, posse, uso, ou às características físicas do imóvel, edificado ou não. (Redação dada pela Lei Nº 16352 DE 24/12/1997).

§ 1°A Na hipótese do parágrafo anterior, a prova de regularidade fiscal será feita por certidão negativa, que conterá informações relativas ao último responsável inscrito no CADIMO, resguardado o direito da Fazenda Municipal em relação aos demais responsáveis solidários pela obrigação tributária decorrente. (Redação dada pela Lei Nº 18204 DE 28/12/2015).

§2º Os serviços notariais e de registro deverão compartilhar as informações das operações realizadas com bens imóveis, conforme regulamento. (Redação do parágrafo dada pela Lei Nº 19457 DE 15/12/2025).

(Suprimido pela Lei Nº 19457 DE 15/12/2025):

§ 3º Não serão lavrados, autenticados ou registrados pelos tabeliães, escrivães e oficiais de Registro Geral de Imóveis e de Cartórios de Notas os atos e termos sem a prova da inexistência de débito referente ao Imposto Predial e Territorial Urbano - IPTU incidente sobre o imóvel. (Redação dada pela Lei Nº 16474 DE 05/02/1999).

(Suprimido pela Lei Nº 19457 DE 15/12/2025):

§ 4º Quando do parcelamento do débito pertinente ao Imposto Predial e Territorial Urbano (IPTU), Taxa de Coleta, Remoção e Destinação de Resíduos Sólidos Domiciliares (TRSD) e Contribuição para Custeio da Iluminação Pública (CIP), somente será lavrado ou registrado o instrumento, termo ou escritura pelas pessoas previstas no parágrafo anterior, conforme o caso, após o pagamento de todo o parcelamento ou de forma antecipada, ressalvada a hipótese de reconhecimento expresso do adquirente ou cessionário, declarado no respectivo instrumento, termo ou escritura, da existência do débito e seu parcelamento, observado o disposto nos artigos 49 e 50 desta Lei. (Redação do parágrafo dada pela Lei Nº 18274 DE 25/11/2016).

§ 5º As pessoas indicadas no § 2º do art. 35 poderão solicitar a revisão dos dados constantes do Cadastro Imobiliário - CADIMO. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 6º Do despacho proferido nos processos de que trata o parágrafo anterior caberá pedido de reconsideração, instruído com laudo técnico relativo à matéria constatada e assinado por técnico oficialmente reconhecido, dirigido ao Diretor do Departamento de Tributos Imobiliários, que proferirá despacho terminativo, correndo todas as despesas referentes ao laudo por conta do peticionário. (Acrescentado pela Lei Nº 16702 DE 26/10/2001).

(Redação do artigo dada pela Lei Nº 19174 DE 29/12/2023):

Art. 37. Os responsáveis por loteamento ficam obrigados a fornecer, mensalmente, à Secretaria de Finanças, relação dos lotes que no mês anterior tenham sido alienados definitivamente ou mediante compromisso de compra e venda, mencionando o adquirente e seu endereço, a quadra e o valor do negócio jurídico.

§ 1º Os proprietários de imóveis sob regime de enfiteuse, ficam obrigados a fornecer, mensalmente, à Secretaria de Finanças relação dos imóveis que no mês anterior tiveram alterados os titulares do domínio útil, mediante compra e venda ou mediante compromisso de compra e venda, mencionando o imóvel, adquirente e seu endereço.

§ 2º As Empresas Construtoras, Incorporadoras e Imobiliárias, ficam obrigadas a fornecer, mensalmente, à Secretaria de Finanças, relação dos imóveis, por elas construídos ou que sob sua intermediação, no mês anterior tiveram alterados os titulares do domínio útil, mediante compra e venda ou mediante compromisso de compra e venda, mencionando o imóvel, adquirente e seu endereço.

Art. 38. Autorização para parcelamento do solo, bem como a concessão de "habite-se", para edificações nova, e de "aceite-se", para imóveis reconstruídos ou reformados, somente serão efetivados pelo órgão competente mediante a prévia quitação dos tributos municipais incidentes sobre imóveis originários e a atualização dos dados cadastrais correspondentes. (Redação dada pela Lei Nº 16352 DE 24/12/1997).

§ 1º Para efeito do disposto no caput, havendo parcelamento em curso relativo a tributos municipais, devem ser oferecidas, pelo devedor ou por terceiros, as garantias previstas no art. 164. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 2º Os documentos referidos no caput deste artigo somente serão entregues aos contribuintes pela Secretaria de Finanças após a inscrição ou atualização do imóvel no Cadastro Imobiliário. (Parágrafo acrescentado pela Lei Nº 16553 DE 26/01/2000).

(Suprimido pelaLei Nº 19457 DE 15/12/2025):

§ 4º A exigência de prévia quitação dos tributos municipais incidentes sobre os imóveis originários, para efeito de autorização de parcelamento ou remembramento, não se aplica às hipóteses em que não haja alteração da propriedade.(Parágrafo acrescentado pela Lei Nº 18673 DE 23/12/2019).

Art. 39. No caso das construções ou edificações sem licença ou sem obediência às normas vigentes, e de benfeitorias realizadas em terreno de titularidade desconhecida, será promovida sua inscrição no Cadastro Imobiliário, a título precário, unicamente para efeitos tributários.

Art. 40. A inscrição e os efeitos tributários, nos casos a que se refere o artigo 39 desta Lei, não criam direitos para o proprietário, titular do domínio útil ou possuidor, e não impedem o Município de exercer o direito de promover a adaptação da construção às prescrições legais, ou a sua demolição, independentemente de outras medidas cabíveis.

CAPÍTULO III DAS PENALIDADES (Redação do título do capítulo dada pela Lei Nº 19174 DE 29/12/2023).

Art. 41. Constituem infrações passíveis de multa, por qualquer das pessoas indicadas no §2º do art. 35: (Redação dada pela Lei Nº 16352 DE 24/12/1997).

I - de 13,6 (treze e seis décimos) a 108,6 (cento e oito e seis décimos) UFIRs, a falta de comunicação, por unidade imobiliária: (Redação dada pela Lei Nº 16352 DE 24/12/1997).

(Suprimido pela Lei Nº 19457 DE 15/12/2025):

a) dá aquisição do imóvel, transferência do domínio útil;(Redação dada pela Lei Nº 16352 DE 24/12/1997).

b) de outros atos ou circunstâncias que possam afetar a incidência, o cálculo ou a administração do imposto; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

II - de 54,3 (cinqüenta e quatro e três décimos) a 271,5 (duzentos e setenta e uma e cinco décimos) UFIRs, o gozo indevido da isenção; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

III - de 54,3 (cinqüenta e quatro e três décimos) a 543,00 (quinhentos e quarenta e três) UFIRs: (Redação dada pela Lei Nº 16352 DE 24/12/1997).

a) a instrução de pedido de isenção do imposto com documentos que contenham falsidade, no todo ou em parte; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

b) a falta de comunicação, para efeito de inscrição e lançamento, de edificação realizada; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

c) a falta de comunicação de reforma ou modificação de uso; (Redação dada pela Lei Nº 16352 DE 24/12/1997).

d) embaraço à ação fiscal. (Redação dada pela Lei Nº 16474 DE 05/02/1999).

IV - de 54,3 (cinqüenta e quatro e três décimos) UFIRs por imóvel do descumprimento do disposto no §2º do artigo 36 e no artigo 37, §§1º e 2º desta Lei. (Redação dada pela Lei Nº 16352 DE 24/12/1997).

(Suprimido pela Lei Nº 19457 DE 15/12/2025):

V - de 100% (cem por cento) do valor do imposto devido, a inobservância do disposto nos parágrafos 3º e 4º do art. 36 desta Lei. (Redação dada pela Lei Nº 16474 DE 05/02/1999).

VI - de 0,05% (cinco centésimos por cento), por mês ou fração, sobre o valor venal do imóvel, respeitado o prazo decadencial, na falta de comunicação mudança de propriedade, de posse ou de titularidade do domínio útil do imóvel. (Inciso acrescentado pela Lei Nº 19457 DE 15/12/2025).

§ 1º As multas previstas nos incisos I a V deste artigo serão propostas, pelo Auditor do Tesouro Municipal, mediante notificação fiscal para cada imóvel, ainda que pertencente ao mesmo contribuinte.(Redação do parágrafo dada pela Lei Nº 17532 DE 14/01/2009).

§ 2º A reiteração em infração da mesma natureza pode submeter o sujeito passivo a sistema especial de controle e fiscalização, por ato da autoridade superior da Secretaria de Finanças, conforme disposto em regulamento. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

§ 3º Para fins deste artigo, considera-se reiteração em infração da mesma natureza a repetição de falta idêntica nos cinco anos posteriores ao trânsito em julgado na esfera administrativa ou ao efetivo recolhimento do débito por parte do sujeito passivo. (Redação do parágrafo dada pela Lei Nº 17532 DE 14/01/2009).

(Suprimido pela Lei Nº 19457 DE 15/12/2025):

§ 4º A infração de que trata o inciso V deste artigo, por parte dos oficiais dos Cartórios de Ofícios de Notas e dos Cartórios de Registro Geral de Imóveis, sujeita-los-á ao pagamento do imposto devido.(Parágrafo acrescentado pela Lei Nº 16474 DE 05/02/1999).

§ 5º A infração de que trata o inciso VI do caput não será aplicada na hipótese de comunicação espontânea ou de adimplência do imóvel. (Parágrafo acrescentado pela Lei Nº 19457 DE 15/12/2025).

(Suprimido pelaLei Nº 19457 DE 15/12/2025):

Art. 42. O valor das multas previstas no inciso V do artigo antecedente será reduzida: (Redação dada pela Lei Nº 16553 DE 26/01/2000).

I - de 50% (cinqüenta por cento) se o sujeito passivo, no prazo de defesa, reconhecer a procedência da medida fiscal e efetuar ou iniciar, no mesmo prazo, o recolhimento do crédito tributário exigido; (Redação dada pela Lei Nº 16.553 DE 26.01.2000- Efeitos a partir de 27.01.2000)

II - de 30 % (trinta por cento) se o sujeito impugnar o lançamento e, após o prazo de defesa e antes de transcorrido o prazo recursal, pagar de uma só vez ou iniciar o pagamento parcelado do débito; (Redação dada pela Lei Nº 16474 DE 05/02/1999).

III - de 20% (vinte por cento) se o sujeito passivo pagar o débito de uma só vez, antes da sua inscrição em Dívida Ativa; (Redação dada pela Lei Nº 16474 DE 05/02/1999).

IV - de 10% (dez por cento) se o sujeito passivo iniciar o pagamento parcelado do débito, antes de sua inscrição em Dívida Ativa. (Redação dada pela Lei Nº 16474 DE 05/02/1999).

Parágrafo Único. As reduções acima previstas não são cumulativas, aplicando-se, em cada caso, a de maior valor, conforme o enquadramento do sujeito passivo nas hipóteses referidas. (Redação dada pela Lei Nº 16474 DE 05/02/1999).

TÍTULO II - DO IMPOSTO SOBRE TRANSMISSÃO "INTER VIVOS" DE BENS IMÓVEIS E DE DIREITOS A ELES RELATIVOS - ITBI

CAPÍTULO I - DA OBRIGAÇÃO PRINCIPAL

Seção I - Da Incidência e do Fato Gerador

Art. 43. O Imposto sobre Transmissão "Inter-Vivos" de Bens Imóveis e de direitos a eles relativos - ITBI tem como fato gerador:

I - a transmissão "inter-vivos", a qualquer título, por ato oneroso, da propriedade ou do domínio útil de bens imóveis, por natureza ou acessão física, como definido na lei civil, em conseqüência de:

a) compra e venda pura ou com cláusulas especiais;

b) arrematação ou adjudicação;

c) mandato em causa própria e seus substabelecimentos, quando o instrumento contiver os requisitos essenciais à compra e venda;

d) permutação ou dação em pagamento;

e) o excesso em bens imóveis sobre o valor do quinhão da meação, partilhado ou adjudicado nas separações judiciais a cada um dos cônjuges, independente de outros valores partilhados ou adjudicados, ou ainda dívida do casal;

f) a diferença entre o valor da quota-parte material recebido por um ou mais condôminos, na divisão para extinção de condomínio, e o valor de sua quota-parte ideal;

g) o excesso em bens imóveis sobre o valor do quinhão hereditário ou de meação, partilhado ou adjudicado a herdeiro ou meeiro;

h) a transferência de direitos reais sobre construções existentes em terreno alheio, ainda que feita ao proprietário do solo; (Redação dada pela Lei Nº 15939 DE 19/08/1994).

i) incorporação de bens imóveis e direitos a eles relativos, ao patrimônio de pessoa jurídica em realização de capital, quando esta tiver como atividade preponderante a compra e venda, a locação e o arrendamento mercantil de bens imóveis;

II - a cessão, por ato oneroso, de direitos relativos às transmissões previstas no inciso anterior;

III - a transmissão "inter-vivos", a qualquer título, por ato oneroso, de direitos reais sobre imóveis, exceto os direitos reais de garantia, como definidos na lei civil;

IV - o compromisso de compra e venda de bens imóveis, sem cláusula de arrependimento, inscrito no Registro de Imóveis;

V - o compromisso de cessão de direitos relativos a bens imóveis, sem cláusula de arrependimento e com imissão na posse, inscrito no Registro de Imóveis;

VI - a transmissão, por qualquer ato judicial ou extrajudicial, de bens imóveis ou dos direitos reais respectivos, exceto os direitos reais de garantia.

§ 1º O recolhimento do imposto na forma dos incisos IV e V deste artigo dispensa novo recolhimento por ocasião do cumprimento definitivo dos respectivos compromissos.

§ 2º Na retrovenda e na compra e venda clausurada com pacto de melhor comprador, não é devido o imposto na volta do bem ao domínio do alienante, não sendo restituível o imposto já pago.

Art. 44. Estão sujeitos à incidência do imposto os bens imóveis situados no território do Município do Recife, ainda que a mutação patrimonial ou a cessão dos direitos respectivos decorram de contrato fora deste Município, mesmo no estrangeiro.

Art. 45. O imposto não incide sobre:

I - a transmissão dos bens imóveis ou direitos incorporados ao patrimônio de pessoa jurídica em realização de capital;

II - a desincorporação dos bens ou direitos transmitidos na forma do inciso anterior, quando reverterem aos primeiros alienantes;

III - a transmissão dos bens ou direitos decorrentes de fusão, incorporação, cisão ou extinção de pessoa jurídica;

IV - os direitos reais de garantia.

Parágrafo único. Haverá incidência do imposto sobre o valor dos bens e direitos transmitidos que vier a exceder àquele expressamente mencionado no ato de incorporação ao patrimônio da pessoa jurídica. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).

Art. 46. O disposto nos incisos I e III do artigo anterior não se aplica quando a pessoa jurídica adquirente tiver como atividade preponderante a compra e venda, locação de bens imóveis ou arrendamento mercantil, bem como a cessão de direitos relativos à sua aquisição.

§ 1º Considera-se caracterizada a atividade preponderante quando mais de 50% (cinqüenta por cento) da receita operacional da pessoa adquirente, nos dois anos anteriores e nos dois anos subseqüentes à aquisição, decorrer das transmissões mencionadas neste artigo.

§ 2º Se a pessoa jurídica adquirente iniciar suas atividades após a aquisição, ou menos de dois anos antes dela, apurar-se-á a preponderância referida no parágrafo anterior levando-se em conta os três primeiros anos seguintes ao da aquisição.

§ 3º Verificada a preponderância referida neste artigo, tornar-se-á devido o imposto nos termos de lei vigente à data da aquisição dos respectivos bens ou direitos.

§ 4º O disposto neste artigo não se aplica à transmissão de bens ou direitos, quando realizada em conjunto com a da totalidade do patrimônio da pessoa jurídica alienante.

Art. 47. Para gozar do direito previsto nos incisos I e III do art. 45 desta Lei, a pessoa jurídica deverá fazer prova de que não tem como atividade preponderante a compra e venda, locação de bens imóveis ou arrendamento mercantil, bem como a cessão de direitos relativos à sua aquisição.

Parágrafo Único. A prova de que trata este artigo será feita mediante apresentação dos documentos referentes aos atos constitutivos, devidamente atualizados, dos dois últimos balanços e de declaração da diretoria em que sejam discriminados, de acordo com sua fonte, os valores correspondentes à receita operacional da sociedade.

I - a aquisição de imóvel componente de conjuntos habitacionais populares financiados por sociedade de economia mista ou empresa pública responsável pela execução da política habitacional do Município do Recife ou do Estado de Pernambuco, a título definitivo ou de promessa de compra e venda, com ou sem cláusula de arrependimento, durante o prazo de amortização das parcelas; (Redação do inciso dada pela Lei Nº 19174 DE 29/12/2023).

II - a aquisição de terrenos que se destinem à construção de unidade habitacional popular por sociedade de economia mista ou empresa pública responsável pela execução da política habitacional do Município do Recife ou do Estado de Pernambuco; (Redação do inciso dada pela Lei Nº 19174 DE 29/12/2023).

III - a aquisição de bem imóvel para residência própria cujo valor venal, definido nos termos da legislação em vigor, não ultrapasse o valor de R$ 69.000,00 (sessenta e nove mil reais) (Redação do inciso dada pela Lei Nº 18329 DE 05/07/2017).

IV - a aquisição de bem imóvel para residência própria, por ex-combatente brasileiro.

§ 1º As isenções previstas neste artigo somente serão concedidas ao adquirente que perceba renda mensal até 05 (cinco) salários mínimos, relativamente ao único imóvel que possuir, desde que outro não possua o cônjuge, o filho menor ou maior inválido, ainda que em regime de condomínio.

§ 2º As isenções previstas nos incisos I e II deste artigo serão concedidas mediante apresentação, pelo interessado, de documentação comprobatória do financiamento.

§ 3º As isenções previstas nos incisos III e IV deste artigo somente serão concedidas mediante declaração do requerente, sob as penas da lei, de que o imóvel por ele adquirido se destina à sua residência.

§ 4º Para fazer jus à isenção de que trata o inciso IV deste artigo, deverá o interessado apresentar requerimento instruído com documento comprobatório da sua condição de ex-combatente.

Seção IV - Dos Contribuintes e dos Responsáveis

Art. 49. O contribuinte do imposto é:

I - o adquirente dos bens ou direitos transmitidos;

II - o cedente, no caso de cessão de direitos;

III - cada um dos permutantes, no caso de permuta.

Art. 50. São solidariamente responsáveis pelo pagamento do imposto devido:

I - os alienantes e cessionários;

II - os oficiais dos Cartórios de Registro de Imóveis e seus substitutos, os tabeliães, escrivães e demais serventuários de ofício, nos atos em que intervierem ou pelas omissões que praticarem em razão do seu ofício.

Seção V - Da Base de Cálculo e das Alíquotas

Art. 51. A base de cálculo do imposto é o valor venal dos bens imóveis ou dos direitos a eles relativos. (Redação do caput do artigo dada pela Lei Nº 19174 DE 29/12/2023).

§ 1º A base de cálculo será reduzida em 50% (cinquenta por cento) nas hipóteses de usufruto, enfiteuse, servidão, rendas constituídas, habitação e uso. (Redação do parágrafo dada pela Lei Nº 19174 DE 29/12/2023).